Методы финансового планирования и прогнозирования. Методы планирования финансовых показателей

ВВЕДЕНИЕ……………………………………………………………………….3

1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ ИССЛЕДОВАНИЯ МЕТОДОВ

ФИНАНСОВОГО ПЛАНИРОВАНИЯ……………………………………….6

1.1. Роль финансового планирования в организации……………………6

1.2. Основные методы финансового планирования……………………...8

1.3. Текущее планирование и использование метода прогноза

продаж……………………………………………………………….10

2. ОРГАНИЗАЦИЯ ФИНАНСОВОГО ПЛАНИРОВАНИЯ НА

ЗАО «БОРОДИНСКОЕ»……………………………………………………..15

2.1. Анализ финансового состояния…………………………………….15

2.2. Составление бюджетов доходов и расходов……………………….21

ФИНАНСОВОГО ПЛАНИРОВАНИЯ……………………………………...25

ЗАКЛЮЧЕНИЕ………………………………………………………………….32

СПИСОК ИСПОЛЬЗУЕМОЙ ЛИТЕРАТУРЫ………………………………..35

ПРИЛОЖЕНИЯ

ВВЕДЕНИЕ

Финансовое планирование в системе управления предприятием играет ведущую роль. Это давно проверенная на практике в развитых странах аксиома. Однако в результате рыночных преобразований экономики России планирование как институт был практически ликвидирован на всех уровнях управления. Но жизнь показала, что это одна из стратегических ошибок реформирования. И сегодня вопрос о планировании остро встал на всех уровнях управления.

Восстановление и развитие финансового планирования на предприятиях происходит с различной степенью интенсивности. Формирование новых систем планирования зависит от многих факторов, которые оказывают влияние на уровень плановой работы. Первая группа факторов: тяжелое финансовое состояние предприятия, низкая квалификация персонала, компьютерная неграмотность работников, неэффективные системы мотивации – отрицательное влияние. Вторая противоположная группа факторов: заинтересованность руководства, инновационность персонала, эффективная маркетинговая деятельность - положительное влияние.

Зависимость качества планов предприятий от множества факторов доказывает сложность выбора оптимального направления развития планирования. Более того, опыт работы предприятий показывает, что изменения, касающиеся только технологии планирования, наблюдавшиеся в ходе реформирования экономики в России, могут только снизить расхождения плановых и фактических значений показателей, что конечно актуально в условиях нестабильности внешней среды. Изменения только в области технологии плановых расчетов позволяют лишь незначительно повысить «авторитет» плановой работы в глазах руководителей предприятий, который был утрачен в виду неспособности последней вырабатывать качественные планы в условиях меняющейся среды переходной экономики. Необходимо использовать принципиально новые подходы к планированию.

Одновременно существенные возможности для повышения эффективности финансового планирования дает использование мирового опыта плановой работы на предприятиях в развитых странах. Однако, для внедрения современных технологий планирования отечественным предприятиям необходимо создать условия для его осуществления: изменение организационной структуры управления; внедрение управленческого учета; компьютеризация управления и производства; повышение квалификации работников, занимающихся планированием. Таким образом, важнейшей проблемой развития финансового планирования является сложность организационных преобразований в системе управления отечественных предприятий. Высокая научная и практическая востребованность глубокого исследования проблем организации финансового планирования на предприятиях предопределила выбор темы курсовой работы.

Целью данной работы является знакомство с основными методами финансового планирования на предприятии и возможностями его совершенствования.

В соответствии с целью работы поставлены и решены следующие задачи:

· исследование понятия финансовый план и определение его роли в системе финансового планирования планирования;

· изучение методов финансового планирования;

· исследование ключевых моментов организации финансового планирования на конкретном предприятии.

Цели и задачи определили следующую структуру работы:

Финансовый план как составная часть бизнес-плана.

Объект изучения: предприятие ЗАО «Бородинское».

Предмет изучения: организация финансового планирования ЗАО «Бородинское» - предприятия, функционирующего в сфере сельскохозяйственного производства.

В основу работы легло изучение и систематизация учебной и специальной литературы по финансам предприятий, использованы нормативно-методические данные, а также материалы СМИ.

При написании работы были использованы труды российских ученых таких как В.М. Попов, Е.М. Рогова, Е.А. Ткаченко, Ю.П. Анискин, Н.А. Платонова, Т.В. Харитонова, О.Н. Лихачева.

1.1. Роль финансового планирования в организации

Финансовое планирование – это разновидность управленческой деятельности, направленной на определение необходимого объема финансовых ресурсов, их оптимальное распределение и использования с целью финансовой устойчивости хозяйствующего субъекта. В условиях рынка предприятия сами заинтересованы в том, чтобы реально представлять свое финансовое положение сегодня и на перспективу. Это необходимо, во-первых, для того, чтобы преуспеть в хозяйственной деятельности, а во-вторых, чтобы своевременно выполнять обязательства перед бюджетом, внебюджетными фондами, банками, и другими кредиторами и тем самым защищать себя от финансовых санкций, снижать риск банкротства.

Финансовое планирование является важным элементом корпоративного планового процесса. Каждый менеджер, независимо от своих функциональных интересов, должен быть знаком с механикой и смыслом выполнения и контроля финансовых планов, по крайней мере, настолько, насколько это касается его деятельности .

Значение финансового планирования заключается в следующем:

· намеченные стратегические цели предприятия преломляются в финансово-экономических показателях – объеме реализации, себестоимости, прибыли, инвестициях, денежных потоках и др.;

· устанавливаются стандарты для упорядочения финансовой информации в виде финансовых планов и отчетов об их исполнении;

· определяются приемлемые объемы финансовых ресурсов, необходимые для реализации долгосрочных и оперативных планов предприятия;

· оперативные финансовые планы создают базу для разработки и корректировки общефирменной финансовой стратегии.

Разработка финансовых планов занимает важное место в системе мер по стабилизации денежного хозяйства предприятия.

Основными задачами финансового планирования являются:

· обеспечение нормального кругооборота денежных средств предприятия, включая их вложение в реальные, финансовые, интеллектуальные инвестиции, прирост оборотных средств, социальное развитие;

· выявление резервов и мобилизация ресурсов в целях эффективного использования разнообразных доходов предприятия;

· соблюдение интересов акционеров и инвесторов;

· определение взаимоотношений с бюджетом, внебюджетными фондами и вышестоящими организациями; работниками предприятия;

· оптимизация налоговой нагрузки и структуры капитала;

· контроль за финансовым состоянием предприятия, целесообразность планируемых операций и ситуаций.

Организация планирования зависит от величины предприятия. На очень мелких предприятиях не существует разделения управленческих функций в собственном смысле этого слова, и руководители имеют возможность самостоятельно вникнуть во все проблемы. На крупных предприятиях работа по составлению бюджетов (планов) должна производиться децентрализовано. Ведь именно на уровне подразделений сосредоточены кадры, имеющие наибольший опыт в области производства, закупок, реализации, оперативного руководства и т.д. Поэтому именно в подразделениях и выдвигаются предложения относительно тех действий, которые было бы целесообразно предпринять в будущем.

Бюджеты подразделений должны разрабатываться не изолированно друг от друга. При расчете, например, плановых показателей реализации, а значит и величины покрытия необходимо знать условия производства и запланированные отпускные цены. Чтобы обеспечить действенную систему координации, на многих предприятиях разрабатывается инструкция по составлению бюджетов, в которой содержится повременной план, а также распределение обязанностей и ответственности при расчете бюджетных показателей.

1.2. Основные методы финансового планирования

В литературе о планировании на предприятиях обычно различают две схемы организации работ по составлению бюджетов (планов): по методу break-down (сверху-вниз) и по методу build-up (снизу-вверх).

По методу break-down работа по составлению бюджетов начинается “сверху”, т.е. руководство предприятия определяет цели и задачи, в частности плановые показатели по прибыли. Затем эти показатели во все более детализированной, по мере продвижения на более низкие уровни структуры предприятия, форме включаются в планы подразделений. По методу build-up поступают наоборот. Например, расчет показателей реализации начинают отдельные сбытовые подразделения, и затем уже руководитель отдела реализации предприятия сводит эти показатели в единый бюджет (план), который в последствии может войти составной частью в общий бюджет (план) предприятия.

Методы break-down и build-up представляют две противоположные тенденции. На практике не целесообразно использовать только один из этих методов. Планирование и составление бюджетов представляют собой текущий процесс, в котором необходимо постоянно осуществлять координацию бюджетов различных подразделений.

Организация финансового планирования требует выбора методов планирования. Финансовые показатели могут планироваться различными методами (расчетно-аналитическим, нормативным, балансовым, оптимизации плановых решений, экономико-математическим моделированием).

Введение

1. Финансовое планирование

1.1. Понятие, цели, задачи финансового планирования

1.2. Виды финансового планирования

1.3. Организация финансового планирования

2. Принципы финансового планирования

2.1. Основные принципы

2.2. Дополнительные принципы

3. Методы финансового планирования

3.1. Методы расчета отдельных финансовых показателей

3.2. Общие методы составления финансового плана

Заключение

Список используемой литературы

Актуальность темы «Принципы и методы финансового планирования» очевидна в нынешних условиях. Связано это, прежде всего, с переходом от командной модели экономики, при которой планирование осуществлялось централизованно, к рыночным отношениям. Современный рынок предъявляет серьезные требования к предприятию. Сложность и высокая подвижность происходящих на нем процессов создают новые предпосылки для более серьезного применения планирования. Основными факторами возрастающей роли планирования в современных условиях являются:

Увеличение размеров фирмы и усложнение форм ее деятельности;

Высокая нестабильность внешних условий и факторов;

Новый стиль руководства персоналом;

Усиление центробежных сил в экономической организации.

Возможности планирования в экономической организации предприятия ограничены рядом объективных и субъективных причин. Наиболее важными из них являются:

Неопределенность внешней (рыночной) среды;

Возможность слияния или поглощения другой фирмой;

Возможность монопольного установления цены реализации продукции;

Контрактные отношения;

В рыночной экономике предприниматели не могут добиться стабильного успеха, если не будут четко и эффективно планировать свою деятельность, постоянно собирать и аккумулировать информацию, как о состоянии целевых рынков, положения на них конкурентов, так и о собственных перспективах и возможностях.

Цель данной курсовой работы – рассмотреть принципы и методы финансового планирования и доказать необходимость финансового планирования деятельности любого предприятия, рассчитывающего на успех в современных условиях рынка.

В рамках данной цели поставлены следующие задачи:

1. Рассмотреть понятие, цели, задачи финансового планирования.

2. Описать организацию планирования на предприятии.

3. Охарактеризовать принципы и методы финансового планирования.

Финансовым планированием является планирование всех доходов и направлений расходования денежных средств предприятия для обеспечения его развития. Финансовое планирование осуществляется посредством составления финансовых планов разного содержания и назначения в зависимости от задач и объектов планирования.

При составлении финансовых планов используются различные принципы и методы. К принципам можно отнести: принцип научности, принцип комплексности, принцип оптимальности и другие.

Методы финансового планирования делятся на две большие группы: методы расчета отдельных финансовых показателей и общие метода составления финансового плана или программы в целом. К методам расчета отдельных финансовых показателей относятся: расчетно-аналитический, нормативный, метод оптимизации плановых решений и другие. К общим методам можно отнести: балансовый, сетевой, программно-целевой.

Методология финансового планирования построена на рассмотрении баланса, материалах, необходимых для составления финансового плана. Методология финансового планирования и контроля упорядочила финансовые взаимоотношения между субъектами хозяйствования и бюджетом. В этом отношении процедуры финансового планирования упростились. В то же время значительно повысилась ответственность финансовых работников предприятий за качество принятых плановых решений. Увеличился риск при формировании стратегии развития предприятия: работать прибыльно или стать банкротом. Поэтому эффективность использования финансовых ресурсов стала главным критерием при выработке стратегии и тактики ведения хозяйственной деятельности, отборе тех или иных инновационных мероприятий, принятии инвестиционных решений.

1. Финансовое планирование

1.1 Понятие, цели, задачи финансового планирования

Управлять – значит предвидеть, т.е. прогнозировать, планировать. Поэтому важнейшим элементом предпринимательской хозяйственной деятельности и управления предприятием является планирование, в том числе и финансовое.

Финансовое планирование – это планирование всех доходов и направлений расходования денежных средств предприятия для обеспечения его развития. Финансовое планирование осуществляется посредством составления финансовых планов разного содержания и назначения в зависимости от задач и объектов планирования.

Финансовое планирование является важным элементом корпоративного планового процесса. Каждый менеджер, независимо от своих функциональных интересов, должен быть знаком с механикой и смыслом выполнения и контроля финансовых планов, по крайней мере настолько, насколько это касается его деятельности.

Цель финансового планирования состоит в увязке доходов с необходимыми расходами. При превышении доходов над расходами сумма превышения направляется в резервный фонд. При превышении расходов над доходами сумма недостатка финансовых средств восполняется за счёт выпуска ценных бумаг, получения кредитов, получения благотворительных взносов и т.д.

Цели финансового планирования:

1. Новаторские – творческие, перспективные цели.

2. Решение проблемы (зачем предприятию нужна прибыль).

3. Обычные рабочие обязанности (предъявлять требования к работникам, планировать заранее).

4. Самосовершенствование (личные творческие цели конкретных специалистов).

Задачи финансового планирования:

1. Определить источники и размеры собственных финансовых ресурсов (прибыли, амортизационного фонда и устойчивые пассивы – кредиторская задолженность, которая законно находится в обороте).

2. Принятие решения о необходимости привлечения внешних финансовых ресурсов за счет выпуска ценных бумаг, получения кредитов, займов. Уточняется целесообразность и экономическая эффективность планируемых инвестиций. Развиваться лучше не за счет своих средств, а за счет внешних кредиторов. Главные кредиторы в мире – банки.

3. Выявляются резервы рационального использования производственных мощностей, основных фондов и оборотных средств в целях максимально возможного повышения эффективности производства, его рентабельности.

4. Определить финансовые взаимоотношения предприятия с госбюджетом, банками, с вышестоящими организациями. Нужны ли нам эти взаимоотношения? В госбюджете сейчас должна быть проведена оптимизация налогообложения.

5. Обеспечивается соблюдение интересов акционеров и других инвесторов.

6. Контролируется финансовое состояние, платежеспособность и кредитоспособность предприятия.

1.2 Виды финансового планирования

Финансовое планирование на предприятии разделяется на перспективное, текущее и оперативное, которые органически связаны между собой. Первым этапом финансового планирования является прогнозирование финансовой деятельности предприятия (перспективное финансовое планирование на период 3 - 5 лет). Второй этап – текущее планирование, что конкретизирует финансовый прогноз на плановый период (год) и является основой для применения оперативного финансового планирования на протяжении более коротких промежутков времени (квартал, месяц, декада) в пределах планового периода.

Перспективное финансовое планирование на предприятиях реализуется через составление бизнес-плана предприятия. Бизнес-план является примером соединения перспективного и текущего планирования и складывается предприятиями в случаях приватизации предприятия, продажи контрольного пакета акций на неконкурсных условиях иностранным инвесторам, при созданные совместных предприятий с участием иностранного капитала, при получении долгосрочных кредитов, обоснованные производства новых видов продукции и тому подобное.

Бизнес-план разрабатывается с увязкой финансовых, материальных и трудовых ресурсов. Значительная часть такого плана имеет юридический, организационный и производственный характер: обоснование организационно-правовой формы предприятия, характеристика продукции, ее качеств, упаковки, организации сбыта, цены продажи и затрат на ее производство и реализацию; детально разработанный производственный план и результаты маркетинговых исследований.

Бизнес-план складывается предприятием на период от трех до пяти лет, поскольку плановые разработки на более длительные периоды не являются достоверными.

Важной частью бизнес-плана является финансовый (текущий) план, который обобщает все предыдущие его разделы в стоимостном выражении. В нем отображенные размеры прибыли, налогов, объемы инвестиций, использование собственных и привлеченных средств, резерв выплаты дивидендов (акционерное общество), финансовые резервы и тому подобное.

Текущее планирование как составляющая перспективного планирования реализуется через составление предприятиями текущих финансовых планов, в которых согласовываются доходные и расходные статьи на плановый период. В этих планах детализируются и применяются более точные, сравнительно с перспективными планами, методы расчетов доходов предприятия. Финансовые и план определяет взаимоотношения предприятия с бюджетом, кредитными учреждениями, участниками проведения совместной деятельности, управляющими и координирующими организациями и основателями (акционерами).

Негосударственные предприятия, которым предоставленная самостоятельность в планировании, могут избирать любую другую форму финансового планирования, которую они считают за необходимую для себя. Например, бюджетирование.

Бюджетирование, как инструмент финансового планирования, в странах рыночной экономики считается описанием целей предприятия, определением конкретных финансовых и операционных заданий в сроках. Он является количественным планом деятельности предприятия и выполнения программ, которые являются взаимоувязанным набором финансовых и/или натуральных, экономических показателей. Бюджеты создают отдельные целостные саморегулирующие системы, каждая из которых отвечает за определенное направление использования ресурсов и получения прибыли. Другими словами, бюджет признается финансовым планом и экономическим регулятором отношений между структурными подразделениями предприятия и предприятием и внешней средой.

Бюджетирование предусматривает подготовку главного бюджета, что состоит из интегрированных друг с другом бюджетов, которые отображают разные стороны деятельности предприятия.

Главный бюджет является основой для прогнозирования и планирования прибыли – основного финансового ресурса предприятия. Этот бюджет описывает в структурированной форме ожидания относительно продажи продукции, расходов и других финансовых операций в плановом периоде.

Оперативное финансовое планирование дополняет текущее финансовое планирование. Целью оперативного финансового планирования является контроль за формированием и расходованием финансовых ресурсов, ожидаемых в ближайшем будущем.

Оперативное финансовое планирование составляют все предприятия, задачей которого есть эффективный контроль за формированием и использованием финансовых ресурсов; обеспечение и поддержание ликвидности фирмы. Ликвидность в большей мере зависит от движения денежных потоков, нежели чем от запасов, сырья и материалов. Коэффициент ликвидности – это краткосрочная кредиторская задолженность (равен оборотные средства минус запасы). Показывает число дней, в течение которых фирма может работать исключительно за счет имеющихся у нее ликвидных активов.

Составляется три плана: составление и исполнение платежного календаря, составление кассового плана, расчет потребности в краткосрочном кредите.

Как правило, различают краткосрочное и долгосрочное планирование. Значение некоторых из принимаемых решений распространяется на очень долгую перспективу. Это относится, например, к решениям в таких областях, как приобретение элементов основного капитала, кадровая политика, определение ассортимента выпускаемой продукции. Такие решение определяют деятельность предприятия на много лет вперед и должны быть отражены в долгосрочных планах (бюджетах), где степень детализованности обычно бывает довольно невысока. Долгосрочные планы должны представлять собой своего рода рамочную конструкцию, составными элементами которой являются краткосрочные планы.

В основном на предприятиях используется краткосрочное планирование и имеют дело с плановым периодом, равным одному году. Это объясняется тем, что за период такой протяженности, как можно предположить, происходят все типичные для жизни предприятия события, поскольку за этот срок выравниваются сезонные колебания конъюнктуры. По времени годовой бюджет (план) можно разделить на месячные или квартальные бюджеты (планы).

1.3 Организация финансового планирования

Организация планирования зависит от величины предприятия. На очень мелких предприятиях не существует разделения управленческих функций в собственном смысле этого слова, и руководители имеют возможность самостоятельно вникнуть во все проблемы. На крупных предприятиях работа по составлению бюджетов (планов) должна производиться децентрализовано. Ведь именно на уровне подразделений сосредоточены кадры, имеющие наибольший опыт в области производства, закупок, реализации, оперативного руководства и т.д. Поэтому именно в подразделениях и выдвигаются предложения относительно тех действий, которые было бы целесообразно предпринять в будущем.

Бюджеты подразделений должны разрабатываться не изолированно друг от друга. При расчете, например, плановых показателей реализации, а значит и величины покрытия необходимо знать условия производства и запланированные отпускные цены. Чтобы обеспечить действенную систему координации, на многих предприятиях разрабатывается инструкция по составлению бюджетов, в которой содержится повременной план, а также распределение обязанностей и ответственности при расчете бюджетных показателей.

В литературе о планировании на предприятиях обычно различают две схемы организации работ по составлению бюджетов (планов): по методу break-down (сверху-вниз) и по методу build-up (снизу-вверх).

По методу break-down работа по составлению бюджетов начинается “сверху”, т.е. руководство предприятия определяет цели и задачи, в частности плановые показатели по прибыли. Затем эти показатели во все более детализированной, по мере продвижения на более низкие уровни структуры предприятия, форме включаются в планы подразделений. По методу build-up поступают наоборот. Например, расчет показателей реализации начинают отдельные сбытовые подразделения, и затем уже руководитель отдела реализации предприятия сводит эти показатели в единый бюджет (план), который в последствии может войти составной частью в общий бюджет (план) предприятия.

Методы break-down и build-up представляют две противоположные тенденции. На практике не целесообразно использовать только один из этих методов. Планирование и составление бюджетов представляют собой текущий процесс, в котором необходимо постоянно осуществлять координацию бюджетов различных подразделений.

Процесс финансового планирования включает несколько этапов.

На первом анализируются финансовые показатели за предыдущий период. Для этого используют основные финансовые документы предприятий – бухгалтерский баланс, отчёты о прибылях и убытках, отчёты о движении денежных средств.

Они имеют важное значение для финансового планирования, так как содержат данные для анализа и расчёта финансовых показателей деятельности предприятия, а также служат основой для составления прогноза этих документов. Причём, сложная аналитическая работа на этом этапе несколько облегчается тем, что форма финансовой отчётности и планируемые финансовые таблицы одинаковы по содержанию.

Баланс предприятия входит в состав документов финансового планирования, а отчётный бухгалтерский баланс является исходной базой на первой стадии планирования.

Второй этап предусматривает составление основных прогнозных документов, таких как прогноз баланса, отчёта о прибылях и убытках, движения денежных средств (движение наличности), которые относятся к перспективным финансовым планам и включаются в структуру научно-обоснованного бизнес-плана предприятия.

На третьем этапе уточняются и конкретизируются показатели прогнозных финансовых документов посредством составления текущих финансовых планов.

На четвёртом этапе осуществляется оперативное финансовое планирование.

Завершается процесс финансового планирования практическим внедрением планов и контролем за их выполнением.

2. Принципы финансового планирования

2.1 Основные принципы

Различают следующие основные принципы финансового планирования: принцип научности, принцип комплексности, принцип оптимальности.

Принцип научности в планировании финансов состоит в научно обоснованных методах расчета, также анализе финансовой и хозяйственной деятельности. Наиболее научным является нормативный метод. На основе заранее установленных нормативов рассчитывается потребность организации в финансовых ресурсах и их источниках. Применяется такая система норм и нормативов: региональные нормативы (ставки областных налогов, нормы областной администрации); Местные нормативы (район); отраслевые нормативы (нормативы отрасли или предприятий определенных организационно-правовых форм: нормативы числа работающих для малых предприятий); нормативы, принятые на предприятии (например: потребность в оборотных средствах, приказы по учетной политике). Достоинства нормативного метода: более точная оценка планируемых финансовых показателей и выявление резервов роста дохода. Недостатки нормативного метода: трудоемкость создания норм и контроля за ними.

Принцип комплексности в планировании финансов обосновывает увязку показателей финансового плана.

Принцип оптимальности в планировании финансов состоит в выборе одного наиболее оптимального планового решения из возможных вариантов плана. Существует 3 вида плана: оптимистический, пессимистический, нейтральный. Финансовый план оказывает влияние на экономику. Это влияние обусловлено: 1) т.к. в финансовых планах происходит соизмерение намечаемых затрат с реальными возможностями, то в результате достигается материально-финансовая сбалансированность; 2) статьи финансового плана связаны со всеми экономическими показателями работы предприятия.

2.2 Дополнительные принципы

Организация финансов предприятий, которые отображают процесс формирования, деления и использования финансовых ресурсов основывается на соответствующих принципах организации хозяйственной деятельности субъектов ведения хозяйства, а именно: финансовой независимости и ответственности, коммерческого расчета, формирования финансовых резервов и др.

Финансовая независимость предприятий гарантируется действующим законодательством Украины. Государство гарантирует всем субъектам ведение хозяйства, независимо от избранных ими организационных форм (предприятие, общество), одинаковые права и создает одинаковые возможности для доступа к финансовым и природным ресурсам; неприкосновенность имущества; обеспечивает защиту любой формы собственности. Предприятия самостоятельно разрешают, какую производить продукцию и кому ее реализовывать, как распределять чистый доход (выручку) от продажи продукции, как распределять и использовать финансовый результат. Безусловно, принятие таких решений предприятия согласовывают с действующим законодательством.

Ответственность за результаты деятельности. Этот принцип реализуется в случаях неплатежеспособности предприятий, возникновения убытков, нарушения ими действующего законодательства Украины и зарубежных стран (налогового, антимонопольного, антидемпингового и др.).

Предприятия несут полную реальную ответственность за своевременность и полноту выполнения своих обязательств перед поставщиками, потребителями, государственными институциями, кредитными учреждениями и другими предприятиями и организациями. Они обязаны покрывать убытки и потери за счет собственных финансовых ресурсов и резервов. Невозможность выполнять свои обязательства перед государством и кредиторами в случае убыточности и неплатежеспособности создает непосредственную угрозу любому предприятию стать банкротом.

Коммерческий расчет как метод ведения хозяйства предусматривает постоянное сравнение расходов и результатов деятельности предприятия. Его целью является получение прибыли при оптимальных расходах капитала при минимальных рисках.

Коммерческий расчет отвечает основным принципам саморазвития предприятий – самоокупаемости и самофинансированию:

Самоокупаемость создает условия для обеспечения предприятия необходимыми материальными, трудовыми и денежными ресурсами и предусматривает рентабельную деятельность;

Самофинансирование предусматривает обеспечение за счет собственных ресурсов не только покрытия текущих расходов, но и расходов капитального характера, финансирования социально-экономического развития предприятия и расходов будущих периодов.

Формирование финансовых резервов. Финансовые резервы, которые создаются на предприятиях, в ассоциациях и министерствах за счет прибылей, необходимая для обеспечения стабильность круговорота денежных средств и всего процесса, расширенного воссоздания. Наличие централизованных (формируются за счет чистой прибыли в министерствах и в ассоциациях) и децентрализованных (формируются за счет чистой прибыли) финансовых резервов позволяет маневрировать финансовыми ресурсами, ликвидировать временные финансовые трудности, которые возникают в процессе ведения хозяйственной деятельности, проводить единую техническую и технологическую политику определенной группы предприятий и тому подобное.

Формирование и использование денежных фондов и финансовых ресурсов задевает не только интересы предприятий (обществ), их работников, акционеров и других контрагентов, но и интересы государства, и потому нуждается в надлежащем финансовом контроле за хозяйственно-финансовой деятельностью субъектов ведения хозяйства. Контроль осуществляется через анализ финансовых показателей деятельности предприятия и средств влияния соответствующего содержания.

Разграничение средств на собственные и одолженные. Раздел средств на собственные и одолженные является важным для предприятий потому, что в отдельные периоды деятельности, или постоянно, возникает дополнительная потребность в средствах, которая реализуется путем получения краткосрочных ссуд и долгосрочных кредитов. Сочетание собственных и одолженных средств позволяет более рационально использовать и хранить собственный оборотный капитал, своевременно реализовывать инвестиционные проекты.

На организацию финансов имеют влияние организационно-правовые формы субъектов ведения хозяйства. Прежде всего, это проявляется в процессах формирования капитала (уставного капитала), организации взаимоотношений с бюджетом и государственными целевыми фондами, проведением дивидендной политики (акционерные общества).

Отраслевые особенности тоже имеют влияние на организацию финансов. Например, сезонность производства предусматривает соответствующий состав и структуру оборотного капитала, особенности в делении и использовании прибылей (формирование резервов).

3. Методы финансового планирования

3.1 Методы расчета отдельных финансовых показателей

Планирование финансовых показателей осуществляется посредством определённых методов. Методы планирования – это конкретные способы и приёмы расчётов показателей. При планировании финансовых показателей могут применяться следующие методы: нормативный, расчётно-аналитический, балансовый, метод оптимизации плановых решений, экономико-математическое моделирование.

Нормативный метод

Сущность нормативного метода планирования финансовых показателей заключается в том, что на основе заранее установленных норм и технико-экономических нормативов рассчитывается потребность хозяйствующего субъекта в финансовых ресурсах и в их источниках. Такими нормативами являются ставки налогов, ставки тарифных взносов и сборов, нормы амортизационных отчислений, нормативы потребности в оборотных средствах и др.

В финансовом планировании применяется целая система норм и нормативов, которая включает:

ü федеральные нормативы;

ü республиканские (краевые, областные, автономных образований) нормативы;

ü местные нормативы;

ü отраслевые нормативы;

ü нормативы хозяйствующего субъекта.

Федеральные нормативы являются едиными для всей территории той или иной страны, для всех отраслей и хозяйствующих субъектов. К ним относятся ставки федеральных налогов, нормы амортизации отдельных видов основных фондов, ставки тарифных взносов на государственное социальное страхование и др. Республиканские (краевые, областные, автономных образований) нормативы, а также местные нормативы действуют в отдельных регионах. Речь идёт о ставках республиканских и местных налогов, тарифных взносов и сборов и др.

Отраслевые нормативы действуют в масштабах отдельных отраслей или по группам организационно-правовых форм хозяйствующих субъектов (малые предприятие, акционерные общества и т.п.). Сюда входят нормы предельных уровней рентабельности предприятий-монополистов, предельные нормы отчислений в резервный фонд, нормы льгот по налогообложению, нормы амортизационных отчислений отдельных видов основных фондов и др.

Нормативы хозяйствующего субъекта – это нормативы, разрабатываемые непосредственно хозяйствующим субъектом и используемые им для регулирования производственно-торговым процессом и финансовой деятельностью, контроля за использованием финансовых ресурсов, других целей по эффективному вложению капитала. К этим нормативам относятся нормы потребности в оборотных средствах, нормы кредиторской задолженности, постоянно находящиеся в распоряжении хозяйствующего субъекта, нормы запасов сырья, материалов, товаров, тары, норматив отчислений в ремонтный фонд и др. Нормативный метод планирования является самым простым методом. Зная норматив и объемный показатель, можно легко рассчитать плановый показатель.

Расчётно-аналитический метод

Сущность расчетно-аналитического метода планирования финансовых показателей заключается в том, что на основе анализа достигнутой величины финансового показателя, принимаемого за базу, и индексов его изменения в плановом периоде рассчитывается плановая величина этого показателя. Данный метод планирования широко применяется в тех случаях, когда отсутствуют технико-экономические нормативы, а взаимосвязь между показателями может быть установлена косвенно, на основе анализа их динамики и связей. В основе этого метода лежит экспертная оценка

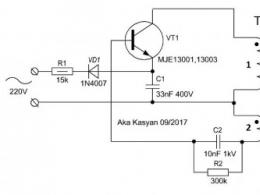

Рис. 1. Схема расчётно-аналитического метода планирования

Расчетно-аналитический метод широко применяется при планировании суммы прибыли и доходов, определение величины отчислений от прибыли в фонды накопления, потребления, резервный, по отдельным видам использования финансовых ресурсов и т.п.

План основных вопросов темы

1. Задачи, формы и методы финансового планирования

2. Стратегическое финансовое планирование

3. Текущее финансовое планирование

4. Оперативное финансовое планирование

5. Финансовые расчеты в бизнес-планах развития предпринимательской деятельности

Основные термины и понятия: финансовая стратегия предприятия, текущее финансовое планирование, финансовый план, баланс доходов и расходов, бизнес-план, оперативное финансовое планирование, платежный календарь, методика учета фактора времени в плановых оценках эффективности инвестиционных проектов, оценка риска в планировании бизнес-проектов.

Задачи, формы и методы финансового планирования

Финансовое планирование - это процесс определения объема финансовых ресурсов по источникам их формирования и направлениям целевого использования в соответствии с производственными и маркетинговыми показателями предприятия, предусмотренных на плановый период.

Финансовый план является важным элементом бизнес-плана, который сочиняешь "для обоснования конкретных инвестиционных проектов, а также для управления текущей и стратегической финансовой деятельностью.

Финансовое планирование предполагает планирование всех доходов и направлений расходования денежных средств для обеспечения развития предприятия. Основными целями этого процесса является установление соответствия между наличием финансовых ресурсов предприятия и потребностью в них, выбор эффективных источников формирования финансовых ресурсов и выгодных вариантов их использования.

В процессе финансового планирования устанавливается оптимальная пропорция между финансовыми и материальными ресурсами. Финансовое планирование взаимосвязано с планированием хозяйственной деятельности предприятия и основывается на показателях производственного плана (объем производства, реализации, смету затрат на производство, план капитальных вложений и т. Д.). В процессе составления проекта финансового плана осуществляется критический подход к показателям производственного плана, выявляются и используются неучтенные в них внутрихозяйственные резервы, обосновываются пути более эффективного использования производственной мощности предприятия, более рационального расходования материальных ресурсов, повышение качества продукции (работ, услуг), расширение ассортимента и направлений деятельности. Вместе с тем финансовое планирование призвано определить оптимальные пропорции в сфере финансовых отношений, то есть обеспечить рациональное соотношение между объемом, темпами роста производства и финансовыми ресурсами предприятия, между бюджетными, собственными и кредитными ресурсами, направляемых на расширение производства. Учитывая указанное, финансовый план является документом, в котором отражаются финансовая стратегия и способы ее реализации, обеспечивает доходность, платежеспособность и финансовую устойчивость предприятия, а в целом - увеличение доходов владельца.

Финансовое планирование нацелено на выполнение задач хозяйственной деятельности и позволяет

Выявить возможности получения доходов от основной деятельности;

Оценить достаточность средств для выполнения текущих задач;

Оценить ожидаемую финансовую результативность (доходность)

Оценить потребность в инвестициях, в том числе для дальнейшего развития;

Определить суммы наличных поступлений и расходов и сбалансировать их.

Значение финансового планирования заключается в том, что оно дает возможность определить жизнеспособность проекта развития предприятия в условиях конкуренции и является инструментом получения финансовой поддержки от внешних инвесторов.

Структурно-логическую схему процесса финансового планирования на предприятии приведены на рис. 10.1.

Рис. 10.1. Структурно-логическая схема процесса финансового планирования на предприятии

Финансовое планирование является необходимым процессом для финансового обеспечения расширенного кругооборота производственных фондов, достижение высоких результатов производственно-хозяйственной деятельности, создание условий для обеспечения финансовой устойчивости и платежеспособности предприятия, повышение его рентабельности.

Объектами финансового планирования являются:

Движение финансовых ресурсов;

Финансовые отношения, возникающие при формировании, распределении и использовании финансовых ресурсов;

Стоимостные пропорции, образованные в результате распределения финансовых ресурсов.

Методы планирования. В числе основных методов планирования выделяют:

балансовый метод - реализуется составлением разного рода балансов, по которым согласуются потребности и ресурсы (баланс денежных поступлений и расходов, баланс доходов и расходов, бухгалтерский баланс активов и пассивов)

нормативный метод - реализуется применением в процессе планирования системы норм и нормативов (норм расходов, норм времени, нормативов использования машин и оборудования, нормативов запасов, финансовых нормативов и др.). При этом необходимо опираться на прогрессивную нормативную базу и просматривать ее с учетом технико-технологических и организационных инноваций;

метод планирования по технико-экономическим факторам (или расчетно-аналитический метод) - основывается на оценке достигнутого уровня предыдущего периода и плановых изменений ключевых технико-экономических параметров и показателей на основе их зависимости от изменений внешних и внутренних факторов (технических, организационных, рыночных и т.п.). Применению этого метода на практике препятствуют многочисленность факторов, вероятностный характер их ожидаемых изменений и сложность оценок влияния факторов на конечные результаты. На практике этот метод реализуется преимущественно применением экспертных оценок;

метод экономического анализа позволяет определить основные закономерности, тенденции изменения натуральных и стоимостных показателей, внутренние резервы предприятия;

метод денежных потоков носит универсальный характер и служит инструментом для прогнозирования размеров и сроков поступления доходов.

Теория прогноза денежных поступлений основывается на ожидаемых доходах и бюджетировании всех издержек,

метод многовариантности расчетов состоит в разработке альтернативных вариантов плановых расчетов с тем, чтобы выбрать из них оптимальный по заранее установленному критерию;

методы экономико-математического моделирования позволяют количественно выразить тесноту взаимосвязи между финансовыми показателями и основными факторами, определяющими уровень этих показателей.

Финансовое планирование осуществляется посредством составления финансовых планов разного содержания и назначения в зависимости от задач и объектов планирования. Исходя из этого финансовые планы делятся на долгосрочные (стратегические), текущие и оперативные.

В долгосрочном (стратегическом) финансовом плане определяются ключевые финансовые параметры развития предприятия, разрабатываются рекомендации по изменению в его финансовых потоках. Стратегическое планирование обеспечивает основу для всех управленческих решений и охватывает задачи от определения целей, которые предприятие предполагает достичь за определенный период, средств и путей их достижения (как правило, на долгосрочной основе).

В текущем финансовом плане все разделы плана развития предприятия указываются с финансовыми показателями, определяется влияние финансовых потоков на производство и продажи, конкурентоспособность предприятия в текущем периоде. Текущее планирование предполагает преимущественно составление планов, которые охватывают различные аспекты текущей деятельности предприятия; производство, сбыт, ресурсы, финансовые результаты и т.д., со сроком планирования до и года.

Оперативный финансовый план включает краткосрочные тактические действия - составление и исполнение платежного и налогового календаря, кассового плана на месяц, декаду, неделю. Оперативное планирование (которое иногда называют оперативно-календарным) со сроком до 1 месяца (с разбивкой на декады) направлено на согласование во времени параметров производственно-хозяйственных процессов с учетом технико-технологических параметров производства, движения денежных потоков и т.

Важной предпосылкой жизнеспособности планирования является обеспечение его непрерывности, которая реализуется:

Поддержанием гибкости горизонта планирования в зависимости от общих социально-экономических предпосылок, темпов научно-технического прогресса, степени предсказуемости будущего и тому подобное;

Своевременным корректировкой планов, учитывая начальные сигналы о внешних и внутренних изменения условий хозяйствования.

Основные принципы финансового планирования приведены в табл. 10.1.

Финансовое планирование тесно связано и опирается на маркетинговый, производственный и другие планы предприятия, подчиняется миссии и общей стратегии предприятия.

Основными этапами процесса финансового планирования являются:

Анализ финансового состояния предприятия;

Составление прогнозных смет и бюджетов;

Определение общей потребности предприятия в финансовых ресурсах;

Прогнозирование структуры источников финансирования;

Разработка действенной системы контроля и управления;

Разработка процедуры корректировки составленных планов.

Таким образом, планирование входит в число функций управления, присущих любой функционирующей социально-экономической системе. Необходимость составления планов определяется многими причинами, основными из которых являются: неопределенность будущего; координирующая роль плана; оптимизация экономических последствий; ограниченность ресурсов. Финансовое планирование на предприятии - это планирование всех его доходов и направлений расходования

финансовых средств дня обеспечения функционирования предприятия. Основной целью планирования является согласование и синхронизация доходов и расходов предприятия в рамках намеченной производственной программы и перспектив развития.

Таблица 10.1

Принципы финансового планирования

|

принцип |

сущность |

|

1. Определение приоритетов |

Финансовое планирование связано с реально существующей сложности планируемых объектов и процессов. При финансовом планировании важно определить наиболее существенные связи и зависимости, объединить их в модули, учитывающие сферы финансовой деятельности организации и являются структурными элементами единого плана. Такой подход позволяет разбить процесс финансового планирования на отдельные плановые расчеты и упростить процесс разработки и реализации плана, а также контроля за его выполнением |

|

2. Прогнозирование |

Прогнозирование состояния как внешнего, так и внутреннего финансово-экономической среды предприятия осуществляется путем систематического анализа основных факторов. Качество прогноза определяет и качество финансового плана |

|

3. Обеспечение финансовой безопасности |

Финансовое планирование должно учитывать финансовые риски, связанные с принятием финансовых решений, а также возможности исключения или уменьшения рисков |

|

4. оптимизации |

В соответствии с данным принципом финансовое планирование масс обеспечить выбор лучших с точки зрения существующих ограничений альтернатив использования финансовых ресурсов |

|

3. Координация и интеграции |

В процессе финансового планирования следует учитывать интеграцию различных сфер деятельности предприятия и обеспечивать координацию ее составляющих |

|

6. Благоустройство |

С помощью финансового планирования создается единый порядок действий всех работников предприятия |

|

7. Анализу и контроля |

Финансовое планирование позволяет наладить эффективную систему контроля за производственно-хозяйственной деятельностью, анализ работы всех подразделений организации |

|

8. Документирование |

Финансовое планирование обеспечивает документированное представление процесса финансово-хозяйственной деятельности предприятия |

Финансовое планирование напрямую связано с планированием производственной деятельности предприятия Все финансовые показатели базируются на показателях объёма производства, ассортимента продукции, себестоимости продукции.

Планирование финансовых показателей позволяет находить внутренние резервы предприятия, соблюдать режим экономии. Получение планового размера прибыли и других финансовых показателей возможно лишь при условии соблюдения плановых норм затрат труда и материальных ресурсов. Объём финансовых ресурсов, рассчитанных на основе финансовых планов, устраняет чрезмерные запасы материальных ресурсов, непроизводительные расходы, внеплановые финансовые инвестиции. Благодаря финансовому планированию создаются необходимы условия для эффективного использования производственных мощностей, повышения качества продукции.

Финансовое планирование представляет собой процесс разработки системы мероприятий по обеспечению развития предприятия необходимыми финансовыми ресурсами и повышению эффективности финансовой деятельности в предстоящем периоде.

Преимущества финансового планирования состоят в том, что оно:

· воплощает стратегические цели в форму конкретных финансовых показателей;

· обеспечивает финансовыми ресурсами, заложенными в производственном плане экономические пропорции развития;

· предоставляет возможность определения жизнеспособности проекта предприятия в условиях реальной рыночной конкуренции;

· служит очень важным инструментом получения финансовой поддержки от внешних инвесторов.

Планирование помогает предотвращать ошибочные действия в области финансов, а также уменьшает число неиспользованных возможностей.

В практике финансового планирования применяют следующие методы:

1. экономического анализа,

2. нормативный,

3. балансовых расчетов,

4. денежных потоков,

5. метод многовариантности,

6. экономико-математическое моделирование.

Метод экономического анализа используется для определения основных закономерностей, тенденций в движении натуральных и стоимостных показателей, внутренние резервы предприятия.

Нормативный метод заключается в том, что на основе заранее установленных норм и технико-экономических нормативов рассчитывается потребность хозяйствующего субъёкта в финансовых ресурсах и их источниках.

Использование метода балансовых расчетов для определения будущей потребности в финансовых средствах основывается на прогнозе поступления седств и затрат по основным статьям баланса на определенную дату в перспективе.

Метод денежных потоков является универсальным при составлении финансовых планов и служит инструментом для прогнозирования размеров и сроков поступления необходимых финансовых ресурсов. Теория прогноза денежных потоков основывается на ожидании поступления средств на определенную дату и бюджетировании всех издержек и расходов. Этот метод дает на много больше полезной информации, чем метод балансовой сметы.

Метод многовариантности расчетов состоит в разработке альтернативных вариантов плановых расчетов, для того чтобы выбрать из них оптимальный, при этом критерии выбора могут быть различными. Например, в одном варианте может быть учтен продолжающийся спад производства, инфляция национальной валюты, а в другом - рост процентных ставок и, как следствие, замедление темпов роста мировой экономики и снижение цен на продукцию.

Методы экономико-математического моделирования позволяют количественно выразить взаимосвязь между финансовыми показателями и основными факторами, их определяющими.

Процесс финансового планирования состоит из нескольких этапов.

1.На первом этапе происходит анализ финансовых показателей за предыдущий период.

2.На втором этапе происходит составление основных прогнозных документов, таких как прогноз баланса, отчета о прибылях и убытках, движения денежных средств, которые относятся к перспективным финансовым планам и включаются в структуру научно-обоснованного бизнес-плана предприятия.

3.На третъем этапе происходит уточнение и конкретизация показателей прогнозных финансовых документов посредством составления текущих финансовых планов.

4.На четвертом этапе осуществляется оперативное финансовое планирование.

5.Завершается процесс финансового планирования практическим внедрением планов и контролем за их выполнением.

Финансовое планирование, в зависимости от содержания назначения и задач, можно классифицировать на перспективное, текущее (годовое) и оперативное.

Еще по теме Методы фин. планирования:

- 1. Сущность фин предприятия, фин отношения субъектов хоз деят-ти.

- Лекция № 17 Тема: Система плановых нормативов и показателей: Принципы и методы планирования, виды планирования

- Способы и методы стратегического планирования и планирования инновационных проектов

- Глава 11 ВИДЫ И МЕТОДЫ ФИНАНСОВОГО ПЛАНИРОВАНИЯ И ПРОГНОЗИРОВАНИЯ. БЮДЖЕТИРОВАНИЕ КАК НОВАЯ УПРАВЛЕНЧЕСКАЯ ТЕХНОЛОГИЯ ПЛАНИРОВАНИЯ НА ПРЕДПРИЯТИИ

- 13.1 Задачи планирования. Задачи, принципы и методы планирования

- Авторское право - Адвокатура - Административное право - Административный процесс - Антимонопольно-конкурентное право - Арбитражный (хозяйственный) процесс - Аудит - Банковская система - Банковское право - Бизнес - Бухгалтерский учет - Вещное право - Государственное право и управление - Гражданское право и процесс - Денежное обращение, финансы и кредит - Деньги - Дипломатическое и консульское право - Договорное право - Жилищное право - Земельное право - Избирательное право - Инвестиционное право - Информационное право - Исполнительное производство - История государства и права - История политических и правовых учений - Конкурсное право - Конституционное право - Корпоративное право - Криминалистика - Криминология - Маркетинг -

Уровень профессиональности организации финансового управления предприятием прямо определяет величину его прибыли и позицию на рынке. Формирование финансового менеджмента подразумевает разработку комплекса инструментов для повышения производительности финансовой службы и всей компании. По этой причине рассмотрение вопросов оптимизации управленческой системы финансирования важно для каждой компании и в частности во время неустойчивой ситуации в экономике. Данная статья рассказывает о практических методах планирования финансов, актуальных сегодня.

Вы узнаете:

- Какие основные методы финансового планирования применяются на практике.

- Как работает нормативный метод финансового планирования.

- В чем суть расчетно-аналитического метода финансового планирования.

- Что такое балансовый метод финансового планирования.

- Когда применяется многовариативный метод финансового планирования.

- Что собой представляет экономико-математический метод планирования финансов.

- В чем заключается суть долевого метода планирования финансов.

- На какие этапы подразделяется процесс финансового планирования.

Основные методы финансового планирования

Для определения режима движения денежных средств на перспективу существует несколько способов.

Лучшая статья месяца

В статье Вы найдете формулу, которая поможет не ошибаться при расчете объема продаж на будущий период, и сможете скачать шаблон плана продаж.

Методы финансового планирования в организации - это определенные техники и порядок расчетов ее фискальных показателей.

С одной стороны, суть финансового распределения заключается в точных расчетах соответствующих величин на ближайший период с их балансовым согласованием в отчетной документации. С другой точки зрения, это прогнозные параметры, которым присущ альтернативный эвентуальный характер. При распределении финансовых показателей предприятия пользуются несколькими методами (нормативным, балансовым, расчетно-аналитическим, оптимизационным, долевым и экономико-математическим).

В ходе финансового планирования актуальны следующие приемы: экономический анализ, нормативный и балансовый способы, многовариантность расчетов и другие.

Экономический анализ помогает произвести оценку финансового положения организации, установить динамику финансовых данных, характер их изменения, внутренний потенциал повышения денежных ресурсов. Данная методика применима при отсутствии финансово-экономических норм, когда аналитически установленная корреляция показателей устойчива и не изменится в планируемом периоде.

Нормативный метод позволяет определить финансовые потребности предприятия, используя предварительно утвержденные нормы и технико-экономические показатели, как принятые официально (налоговые ставки и обязательные отчисления, размеры амортизационных платежей и др.), так и локально установленные самой организацией и применяемые для управления финансово-экономической деятельностью.

Этот метод широко распространен в планировании материальных ресурсов. Так, на распределение себестоимости продукции влияют показатели затрат на сырье, топливо и материалы, издержки на оплату труда работников и другие.

Многовариантность расчетов предусматривает вычисление возможных версий плановых цифр для определения более подходящей из них. Условиями выбора при этом являются:

- минимальная стоимость вложенных средств;

- максимальный размер прибыли;

- наибольшая рентабельность собственного капитала и активов;

- рост конкурентоспособности компании и т. п.

Балансовый метод финансового планирования деятельности организации поможет взаимно скоординировать отдельные показатели плана, к примеру потребности предприятия в денежных средствах с источниками их создания. В распределении финансов могут работать приемы балансовых расчетов (согласно формуле О 0 + П = Р + О 1) в процессе формирования баланса платежного календаря или планового баланса.

Во время финансового планирования можно пользоваться коэффициентным методом, а также способом экономико-математического моделирования. Роль инструментария выполняют разнообразные финансовые таблицы, диаграммы и графики.

Рассказывает практик

Три уровня финансового планирования

Дмитрий Еремеев ,

Все оперативные и отчетные материалы по движению денег предоставляет первому руководителю финансовый директор. При этом должны присутствовать менеджеры по логистике и продажам. Следует обеспечить три уровня непрерывного контроля финансового положения организации:

- Оперативный контроль проводится каждый день (неделю или месяц). Это беспрерывный мониторинг фактического состояния дел относительно планового. На данном уровне планы (прогнозы) не корректируются.

- Краткосрочный контроль выполняется ежеквартально. При этом тщательно изучают детали и делают поправки плановых цифр на оставшийся до конца года период.

- Средне- и/или долгосрочный контроль проходит в процессе ежегодного составления плана на будущий год и прогнозирования на грядущие два. Заниматься планированием на более короткие отрезки времени не стоит.

Любая кризисная ситуация и неприятные сюрпризы требуют быстрого реагирования. Вначале нужно пресечь возникшие обстоятельства, а после разработать оперативный план действий, чтобы тут же приступить к обнаружению и ликвидации причин происходящего. Исключение составляет только стремительное развитие бизнеса, который требует ежемесячных корректив.

Принципы и методы финансового планирования

Методы планирования финансовых результатов обуславливают образ и направление данного вида руководящей деятельности любой организации. Самыми распространенными принципами распределения денежных средств являются следующие:

- «золотое банковское правило » (то есть финансовое соотнесение сроков), при котором получение и расходование средств осуществляется в определенные временные промежутки. Вложения капитала на долгое время рационально проводить с использованием долгосрочных займов;

- платежеспособность, когда распределение денег должно гарантировать состоятельность организации на каждой стадии развития;

- оптимальность капиталовложений, для которых следует выбирать максимально недорогие методы финансирования (допустим, финансовый лизинг). Использовать банковское кредитование полезно лишь для приведения в действие эффекта финансового рычага;

- уравновешенность рисков, когда самые небезопасные долгосрочные вложения рационально финансировать из собственных ресурсов;

- соразмерность условий рынка и его потребностей, которая требует от компании учета конъюнктуры сложившихся экономических связей, существующего спроса на выпускаемую продукцию (предлагаемые услуги) и посильной реакции на колебания рынка;

- максимальная рентабельность, для чего разумнее выбирать объекты и способы инвестирования, гарантирующие наиболее высокую (предельную) доходность.

В финансовой отрасли эффективно работают современные методы финансового планирования показателей, такие как:

- балансовый;

- расчетно-аналитический;

- нормативный;

- оптимизация планируемых решений;

- экономико-математическое моделирование.

Использование вышеуказанных методов позволяет установить планируемые величины конкретных финансовых показателей, однако для составления плана в формате доходно-расходного баланса потребуются вспомогательные расчеты, которые помогут свести данный отчет.

Самым простым и общедоступным способом выводимости баланса считается «метод пробки». Он заключается в обнаружении дисбаланса (разницы пассивов и активов), именуемого «пробкой», а также нахождения путей для ее устранения. Допустим, при минусовом дисбалансе, указывающем на недостаток денег для обеспечения работы компании с предусмотренными затратами на сырье, материалы, оборудование и др., необходимо изучить возможности мобилизации дополнительного финансирования, к примеру кредитования. Изменение пассива на размер ожидаемого кредита вызовет появление новой «пробки», поскольку использование заемных средств повысит издержки на сумму кредитного процента, а значит, понизит прибыль. Итак, применение данного метода завязано на итерационных расчетах. Любая итерация требует установления «пробки» и аргументации финансовых решений по ее устранению.

Второй способ формирования прогнозного доходно-расходного баланса и внутреннего прогнозного баланса компании называется методом соразмерной зависимости финансовых показателей от масштаба реализации либо методикой процента от продаж.

Его процедура базируется на трех гипотезах:

- основные средства предприятия используются в полную силу, а повышение масштаба реализации вызовет дополнительные вложения;

- компания функционирует стабильно, и в начале планового срока показатели основной части статей баланса идеальны (включая запасы и остаток финансовых средств, которые соответствуют существующему размаху реализации);

- корректировка многих статей актива и отдельных позиций пассива соразмерна колебанию объема продаж. Расчет ведется определением процента от реализации.

Определяются позиции баланса, изменяемые сообразно масштабу продаж. Обычно к ним принадлежат расходы, входящие в себестоимость проданной продукции, коммерческие и management expenses издержки, задолженность обоих видов. Данные статьи вносят в форму прогнозного баланса, учитывая скачок объема продаж (то есть выполняется умножение на коэффициент роста реализации).

Некоторые статьи баланса, не изменяемые спонтанно при повышении масштаба продаж, а регулируемые, к примеру финансовыми приемами, в форму прогноза вносятся неизменными. Сюда относятся векселя к оплате и дивиденды.

Далее рассчитывается нераспределенная прибыль прогнозируемого периода: нераспределенная прибыль отчетного года складывается с прогнозной прибылью минус выплаты дивидендов (размер дивидендов в данном цикле расчетов устанавливается по уровню отчетного года).

Определяется нуждаемость в добавочном финансировании, устанавливаются его источники с учетом вероятных ограничений, касающихся состава капитала, стоимости разных источников и др.

Составляется образец второго приближения, который учитывает эффект обратной финансовой связи (вовлечение займов и кредитов не просто повышает количество источников финансирования, а увеличивает расходы, направленные на выплату процентов).

Когда вторая операция не позволяет свести сальдо, нужно провести еще рад циклов расчета, учитывая в каждом из них какие-то финансовые решения.

В чем заключается нормативный метод финансового планирования

Нормативный метод финансового планирования состоит в определении потребности предприятия в денежных ресурсах и источниках с использованием принятых регламентов и технико-экономических показателей.

К последним относятся ставки налогов, взносов и тарифные сборы, лимиты амортизационных платежей, размеры необходимых оборотных средств и т. д. Для составления финансовых планов существует обширный комплекс норм и стандартов, куда входят нормативы:

- федеральные , действующие для предприятий и организаций всех отраслей в границах РФ (ставки государственных налогов и изнашивания основных фондов, тарифы отчислений на соцстрах, др.);

- субъектов Федерации (то есть областных, краевых и автономий), включающие республиканские налоги, тарифные сборы, различные взносы и др.;

- отраслевые , охватывающие целые отрасли либо определенные организационно-правовые формы хозяйствования субъектов (ОАО, МП и др.);

- местные (территориальные налоги и др.);

- организации , утверждаемые непосредственно предприятием в целях управления финансовой деятельностью и производственно-коммерческим процессом, контроля над плодотворным использованием финансовых средств (лимиты нуждаемости в оборотных средствах; запасах сырья, товаров, материалов, тары; нормы кредиторской задолженности, распределения прибыли и материальных ресурсов).

Это самый простой из известных методов планирования финансовых ресурсов. С использованием базового значения и принятого норматива производится расчет финансовых показателей.

Особенности расчетно-аналитического метода финансового планирования

Расчетно-аналитический метод финансового планирования позволяет по анализу полученного финансового показателя, принятого как базисный, и коэффициентов его корреляции в планируемом интервале определять прогнозируемую величину данного норматива. Этот способ весьма распространен при отсутствии технико-экономических показателей, когда взаимосвязанность между ними может находиться косвенно с учетом их динамики и зависимости. Данный метод основан на проведении экспертной оценки.

К примеру, он широко используется для распределения доходов и прибыли, для расчета сумм платежей в накопительный, резервный фонды и фонд потребления.

Для вычисления размера плановых финансовых показателей (далее ФП) предусмотрена следующая формула:

Ф.п. пл = Ф.п. отч х I , где:

Ф.п. пл – размер планового финансового показателя;

I - индекс корреляции ФП;

Ф.п. отч - финансовый показатель, указанный в отчете.

Когда применяется балансовый метод финансового планирования

Балансовый метод финансового планирования подразумевает приведение имеющихся денежных ресурсов в соответствие с их фактической потребностью посредством составления балансов. Его использование позволяет соотнести поступления и доходы с отчислениями и расходами, другими словами, установить соразмерность источников материальных ресурсов с финансированием за их счет. Для разумной эксплуатации всех источников поступления денежных ресурсов предприятия нужна абсолютная уравновешенность масштабов финансирования любых расходов на основании планирования их источников. Применение балансового метода при распределении денег определяет вид разработки финансового плана. Процедура материального планирования на предприятиях является цикличной, поскольку именно итерации (циклы) помогают сбалансировать доходы и расходы. Последовательно повторяющийся тип финансового планирования становится важной причиной его трудоемкости и протяженности во времени.

В первую очередь балансовый метод финансового планирования на предприятии годится для распределения расхода прибыли и прочих финансовых резервов, для планирования необходимости поступления денег в различные фонды (потребления, накопления и других). А балансовая увязка по материальным средствам выражается так:

Он + П = Р + Ок, где:

Он – остаток ресурсов в начале периода;

П – поступление денег;

Р - их расходование;

Ок – остаток финансовых средств в конце периода.

Что собой представляет многовариативный метод планирования финансов

Метод оптимизации финансовых плановых решений (иначе – способ многовариантности) состоит в создании нескольких проектов плановых финансовых расчетов, чтобы определить максимально выгодный из них. Здесь существует ряд критериев выбора:

- максимальная прибыль;

- минимальные затраты;

- наивысший доход на каждый вложенный рубль капитала;

- стартовые финансовые вложения при максимальной результативности в итоге;

- минимальное время обращаемости оборотных средств;

- наименьшие денежные убытки вследствие финансовых рисков.

Экономико-математические методы финансового планирования

Метод экономико-математического моделирования при финансовом планировании позволяет найти количественное выражение взаимосвязей финансовых показателей и факторов, их определяющих. Эта корреляция выражается в экономико-математической модели. Она представляет собой математическое отображение финансового процесса, зависимость совокупности факторов, характеризующих его структуру и закономерности. Все параметры выражаются с помощью математических символов, уравнений, неравенств, таблиц, графиков и т. д. В модель включаются только основные (определяющие) факторы. Построение экономико-математической модели финансового показателя складывается из следующих этапов:

- изучение динамики финансового показателя за определенный отрезок времени и выявление факторов, влияющих на направление колебаний и степени корреляции;

- расчет модели функциональной зависимости финансового показателя от основных факторов;

- разработка различных вариантов плановых значений финансового показателя;

- анализ и экспертная оценка перспективных значений финансового показателя;

- принятие финансового планового решения и выбор оптимального варианта.

Для создания модели может использоваться функциональная либо корреляционная связь. Первая из них выражается уравнением:

y = ¦ (x 1 , x 2 , …, x n ), где:

у – плановый финансовый показатель;

x 1 , x 2 , …, x n – факторы (1-й, 2-й, n-й).

В чем суть долевого метода финансового планирования

Долевой метод финансового планирования позволяет рассчитать удельный вес затрат в объеме совокупных поступлений. Его применение поможет максимально снизить расходы предприятия при выполнении финансового плана.

Пример финансового плана, составленного долевым методом

С учетом суммы денежных поступлений и на основании одобренных весов устанавливают лимиты расходов для каждой статьи на конкретную дату. При этом проверяются не безусловные цифры, а отслеживается структура расходов. Это обеспечивает рентабельную работу компании и позволяет более разумно использовать финансовые средства.

Как связаны методы прогнозирования и планирования финансов

Каждая подсистема финансового планирования организации связана с остальными и функционирует в строгой последовательности. Отправной точкой распределения средств является планирование ресурсов на перспективу и прогнозирование ключевой ориентации финансовой активности.

Составление одного только финансового плана, как правило, отрицательно влияет на продуктивность общего финансового планирования. Практика выдающихся иностранных компаний подтверждает, что самым целесообразным является внедрение комплекса финансовых планов, разнящихся своими целями и сроками.

Перспективные методы планирования финансов позволяют наметить главные материальные показатели, соотношения и темпы развития производства, служат основной формой достижения целей компании. В ходе перспективного финансового распределения уточняются и экономически доказываются установки, намеченные при стратегическом планировании.

Составление перспективных планов подразумевает построение финансовой политики организации и прогнозирование ее финансовой активности. Формирование политики относится к обособленной сфере материального планирования, поскольку, являясь важной составляющей единой стратегии экономического роста, она должна соответствовать ее задачам и тенденциям. Со своей стороны финансовая политика воздействует на общую стратегию организации.

Иначе говоря, в пределах стратегического планирования намечаются долговременные цели и курсы развития, долгосрочные тенденции действий по реализации замыслов и распределению материальных ресурсов. При этом финансовая стратегия определяет длительные цели финансовой активности и позволяет выбрать самые продуктивные методы для их достижения.

Задачи финансовой политики должны входить в единую стратегию роста и ориентироваться на повышение стоимости компании на рынке.

Формирование общей политики любой организации основано на прогнозировании расширения рынков производимой продукции, оценке возможных рисков, анализе финансово-экономического положения и плодотворности управления.

Итогом использования методов перспективного планирования финансов становится подготовка главных документальных прогнозов по финансированию. Их три:

- прогнозный отчет о прибылях и убытках;

- отчет о движении денежных средств (ОДДС);

- прогноз бухгалтерского баланса.

Наличие этих документов необходимо для оценки финансового положения субъекта хозяйствования на ближайшее будущее. Поэтому перспективный план вполне может быть прогнозным, а все расчеты - носить приблизительный характер и показывать общий ход процессов. В то же время чем длительнее плановый период, тем более индикативным является финансовый план.

При подготовке прогнозной финансовой документации нужно правильно определить масштабы будущей реализации товаров, потребность в инвестициях и способы их финансирования. Чаще всего прогнозы продаж формируются на 3 года вперед с последующей разбивкой по периодам (год, квартал, месяц) для конкретизации данных.

Прогнозирование формата продаж начинается анализом наметившихся за несколько лет тенденций и факторов тех или других перемен. Вслед за этим шагом идет оценка возможностей дальнейшего роста деловой активности компании с точки зрения собранного портфеля заказов, состава производимой продукции и его оптимизации, конкурентоспособности и рынка сбыта, а также финансовых реалий предприятия. По имеющимся данным и составляется прогноз масштабов реализации, корректность которого очень важна, так как недостоверная оценка продаж обычно вызывает ошибочность других финансовых расчетов.

По показателям прогноза продаж определяется потребность в финансовых и трудовых ресурсах, рассчитываются другие важные расходы на производство.

На основании полученных данных составляется прогнозный отчет о прибылях и убытках, открывающий ряд возможностей для установления размера ожидаемой прибыли, объемов выпуска и реализации товаров в целях гарантии их самоокупаемости.

Затем формируется прогноз движения финансовых средств (ПДДС). Его наличие обязательно, так как большинство расходов, которые видны в расшифровке данного документа, не влияют на порядок проведения платежей. Форма ПДДС учитывает приток финансовых ресурсов (поступления + отчисления), отток денег (расходы и издержки), чистый денежный поток – NCF (дефицит либо излишек). В сущности, он демонстрирует динамику денежных потоков по финансовой, текущей и инвестиционной деятельности. Дифференциация тенденций в направлениях активности предприятия при подготовке прогноза повышает продуктивность управления оборотом средств.

В конце планового срока прогноз баланса показывает все колебания активов и пассивов, вызванные намеченными действиями, а также состояние собственности и источников ассигнования. Цель составления прогнозного баланса – расчет требуемого прироста некоторых активов с гарантией их внутреннего баланса и создание капитала с оптимальной структурой.

Рассказывает практик

Что учитывать при краткосрочном финансовом планировании

Дмитрий Еремеев ,

генеральный директор компании Richemont Luxury Goods (RLG), Москва

Ежедневно по утрам я просматриваю основные финансовые показатели, чтобы вовремя предупредить образование проблем. Какие цифры нужно отслеживать и с какой периодичностью – зависит от размаха бизнеса и темпов его развития с учетом, конечно же, сферы деятельности. Назову самые универсальные параметры.

- Реализация (объем сбыта товаров и услуг, число часов для консультантов, агентская комиссия), вернее, валовый доход за определенный отрезок времени (неделя, месяц, день, прошедший период либо аналогичный интервал минувшего года). В любом случае это основной показатель финансового положения предприятия. Сведения по продажам должны подаваться руководителю ежедневно до 10:00. Это нужно для поддержания активности финансовой службы (каждый день и прежде всего выполнять разноску денежных поступлений по контрагентам), мониторинга состояния текущих оборотных средств, выяснения ситуации в плановом периоде (отстаем/выполняем/опережаем) и, наконец, для укрепления рабочей дисциплины (утренние оперативки дают более высокий результат, чем планерки во второй половине дня). Параметры презентации – показатели минувшего дня (или недели с учетом объема), оборот денег с начала месяца (в том числе прошлый день), запланированный оборот до завершения месяца.

- Дебиторская задолженность отражается в сходном разрезе (показатели таких же периодов и аналогичные сроки). Полезно определить процент задолженности по отношению к продажам за интересующий период.

- Кредиторская задолженность является обратной стороной медали. Следует ежедневно проверять данные, сколько должна организация и кому из поставщиков. Это очень важно для небольших и средних предприятий, которые что-либо производят или оказывают услуги. Причина в том, что в современном бизнесе никто не стремится работать по предоплате (это практиковалось несколько лет назад, а сегодня конкуренция все изменила). У крупных компаний с финансированием проблем нет, а средние и мелкие предприятия постоянно испытывают сложности, особенно с учетом качества работы наших банков. Стало быть, полное владение ситуацией (положительный баланс кассы либо кассовый разрыв) становится неотъемлемой частью анализа.