Инвестиционный анализ понятие и виды инвестирования. Инвестиционный анализ, задачи и цели

Под инвестициями (лат. "investio" - одеваю) подразумевается, в самом общем определении, долгосрочное вложение капитала в экономику или временный отказ хозяйствующего субъекта от потребления собственных ресурсов (капитала) и их использование в целях увеличения собственного капитала.

В экономике принято различать два вида инвестиций:

реальные инвестиции;

финансовые (портфельные) инвестиции.

Реальные инвестиции представляют собой вложения капитала в развитие материально- технической базы хозяйствующего субъекта. Следует отметить, что в случае реальных инвестиций условием достижения прогнозируемых событий, как правило, оказывается использование внеоборотных средств для производства продукта и его реализации.

Под финансовыми (портфельными) инвестициями понимают, как правило, вложение капитала в финансовые активы (ценные бумаги). К основным видам финансовых активов можно отнести облигации, акции, векселя.

Противоположным по смыслу понятием инвестиции является «дезинвестиция», которая предполагает процесс высвобождения денежных средств в результате продажи долгосрочных активов. Дезинвестиция может быть в случае невыгодности использования (эксплуатации) активов.

Если объект инвестиций оказывается существенным для хозяйствующего субъекта, принятию управленческих решений должна предшествовать стадия планирования или проектирования, которая является стадией разработки инвестиционного проекта. В.В. Ковалев под инвестиционным проектом понимает «совокупность инвестиций и генерируемых ими доходов. Таким образом, в инвестиционном проекте всегда имеет место инвестиция (отток капитала) с последующими поступлениями (приток средств)» .

Инвестиции, как правило, относятся к решениям стратегического характера и требуют детального аналитического обоснования. Следовательно, при анализе инвестиционных проектов финансовый менеджер должен учитывать:

рискованность инвестиционных проектов;

временную стоимость денег;

привлекательность инвестиционных проектов.

Основным методом достижения проектируемых целей является математическое моделирование соответствующих решений и их последствий на результаты деятельности хозяйствующего субъекта.

В ходе моделирования инвестиционный проект рассматривается во времени его действия и разбивается на несколько равных промежутков - интервалов проектирования. Для каждого интервала планирования составляются бюджеты - сметы поступлений и платежей, отражающих результаты всех операций в конкретном промежутке времени. Сальдо такого бюджета - разность между поступлениями и платежами и есть денежный поток инвестиционного проекта.

В широком смысле денежный поток инвестиционного проекта состоит из следующих основных элементов:

инвестиционные затраты;

выручка от продажи;

суммарные затраты;

налоги и платежи.

На начальной стадии инвестиционного периода денежные потоки, как правило, оказываются отрицательными, происходит отток ресурсов в связи с приобретением основных средств и формированием чистого оборотного капитала. После завершения начальной стадии инвестиционный проекта денежный поток стабилизируется и становится положительным.

Анализ выручки от продажи, равно как и анализ затрат, возникающих в ходе осуществления проекта может оцениваться как положительно, так и отрицательно. Финансовый менеджер должен анализировать рискованность проектов и своевременно их контролировать с точки максимизации доходов и имущества акционеров.

В инвестиционном анализе большую роль играют понятия прибыли и денежного потока.

Необходимо отметить, что в теории инвестиционного анализа понятие «прибыль» не совпадает с его бухгалтерским определением. В инвестиционной деятельности факту получения прибыли предшествует возмещение первоначальных капиталовложений, чему соответствует понятие «амортизация» (англ. "amortisation" - погашение). В случае вложения средств во внеоборотные активы эту функцию выполняют амортизационные отчисления. Таким образом, обоснование инвестиционного проекта строится на расчете сумм амортизационных отчислений и прибыли в пределах временного интервала исследования.

Показатели, используемые в инвестиционном анализе можно разделить на две группы, основанные на:

дисконтированных оценках, принимаемых в расчет фактор времени;

учетных оценках, не принимаемых в расчет фактор времени.

Показатели, основанные на дисконтированных оценках, имеют преимущества в инвестиционном анализе. В теории инвестиционного анализа понятие «дисконтирование» (англ. "discounting" - снижение стоимости, уценка) относится к числу ключевых. Дисконтирование - расчет настоящей (современной) ценности ("present value") денежных сумм, относящихся к будущим периодам времени. Настоящая или современная ценность денежной суммы определяется по формуле: \r\n(5.1)

P = F / (1 + r) п, \r\nгде

P - настоящая (современная) ценность денежной суммы; F - будущая ценность денежной суммы; r - процентная ставка (в десятичном выражении) n - число периодов начисления процентов.

Противоположная дисконтированию операция - расчет будущей ценности ("future value") денежной суммы называется наращением или компаундированием и определяется по формуле: \r\n(5.2)

F = P х (1 + r) п, \r\nКлючевым критерием, характеризующим эффективность инвестиций, является чистая настоящая стоимость (Net Present Value - NPV). В учебнике В.В. Ковалева NPV данный показатель трактуется как «чистая приведенная стоимость» . Чистая настоящая (современная) ценность представляет собой сумму всех денежных потоков (поступлений и платежей), возникающих в течение исследуемого периода. В экономической литературе имеется несколько алгоритмов расчета NPV. Для корректировки денежных потоков с учетом инфляции и дисконтирования на основе средневзвешенной стоимости капитала, в учебном пособии используем универсальную формулу вычисления чистой настоящей стоимости проекта: \r\nt

t \r\nn x(l-T)+DtT \r\nNW = X

Io, (5.3) \r\nt= 1

1 (1 + k)11 \r\nгде

Rt - номинальная выручка t -го года в базисных ценах (для безифляционной ситуации; \r\ni r - темпы инфляции доходов r -го года;

Ct - номинальные денежные затраты t -го года в базисных ценах;

i\" r - темпы инфляции затрат r -го года;

T - ставка налогообложения прибыли;

Io - первоначальные затраты на приобретение основных средств;

K - средневзвешенная стоимость капитала, включающая инфляционную премию;

D t - амортизационные отчисления t -го года

При условии, что i r и i\" r (темпы инфляции доходов и затрат) совпадают, расчет чистой настоящей стоимости проекта (NPV) значительно упрощается.

Если NPV > 0, проект следует принять;

NPV NPV = 0, проект ни прибыльный, ни убыточный.

При расчете NPV используется, как правило, постоянная ставка дисконтирования, однако могут быть применены и индивидуальные коэффициенты по годам инвестиционного проекта. От выбора ставки дисконтирования во многом зависит качественная оценка эффективности инвестиционного проекта. Существуют различные методики, позволяющие обосновать использование той или иной ставки и различающиеся между собой степенью риска.

Главная цель оценки инвестиционного проекта - обоснование его коммерческой состоятельности, которая предполагает выполнение двух условий:

полное возмещение (окупаемость) вложенных средств;

получение прибыли, свидетельствующей о правильном выборе способа использования

Для оценки инвестиционных проектов используются и другие критерии, методику расчета которых, более подробно можно рассмотреть в курсе "Инвестиции".

Еще по теме 5.1. Основы инвестиционного анализа:

- ЧАСТЬ II. УПРАВЛЕНИЕ ФИНАНСАМИ В СОВРЕМЕННЫХ УСЛОВИЯХ. ФИНАНСОВЫЙ И ОПЕРАЦИОННЫЙ ЛЕВЕРИДЖ. ДИВИДЕНДНАЯ ПОЛИТИКА ОРГАНИЗАЦИИ. ИНВЕСТИЦИОННЫЙ АНАЛИЗ. УПРАВЛЕНИЕ АКТИВАМИ И ПАССИВАМИ

- 39. Основы инвестиционного анализа: сущность, назначение; понятие, цели и содержание бизнес-плана

- 2.3. БИЗНЕС-ИДЕЯ КАК ИННОВАЦИОННАЯ ОСНОВА ИНВЕСТИЦИОННОГО ПРОЕКТА

- Глава 3.4. ФИНАНСОВО-ПРАВОВЫЕ ОСНОВЫ ИНВЕСТИЦИОННОЙ ДЕЯТЕЛЬНОСТИ

- Тема 13. Особенности инвестиционного анализа для малого бизнеса

- Определение коэффициента хеджирования на основе регрессионного анализа. Коэффициент хеджирования минимальной дисперсии

- Коэффициент хеджирования на основе регрессионного анализа

- Математические основы финансового анализа в условиях риска и неопределенности

- § 1. Понятие проверки конституционности законов по обращениям граяедан как вида конституционного контроля и методологические основы ее анализа

- Авторское право - Адвокатура - Административное право - Административный процесс - Антимонопольно-конкурентное право - Арбитражный (хозяйственный) процесс - Аудит - Банковская система - Банковское право - Бизнес - Бухгалтерский учет - Вещное право - Государственное право и управление - Гражданское право и процесс - Денежное обращение, финансы и кредит - Деньги - Дипломатическое и консульское право - Договорное право - Жилищное право - Земельное право - Избирательное право - Инвестиционное право - Информационное право - Исполнительное производство -

теоретические основы и экономическая природа основных

«инвестирование» и «инвестиционная деятельность»

Д. С. БОЛДЫРЕВ,

аспирант кафедры экономического анализа и аудита E-mail: Limonadniy-joe@yandex. ru Воронежский государственный университет

В статье раскрываются теоретические основы инвестиционного анализа, а именно проводится контент-анализ его центральной категории - «инвестиции». Рассматривается опыт исследований зарубежных и отечественных ученых, выделяются характерные черты и особенности каждого направления. Также в статье поднимается проблема смешения понятий инвестирования и инвестиций.

Ключевы еслова: инвестиции, инвестирование, инвестиционная деятельность, капитальные вложения, понятийный аппарат.

Экономическая природа категории «инвестиции» состоит в опосредовании отношений, возникающих между участниками инвестиционного процесса по поводу формирования и использования инвестиционных ресурсов в целях расширения и совершенствования производства . Поэтому инвестиции как экономическая категория выполняют ряд важных функций, без которых невозможно развитие экономики. На макроуровне инвестиции являются основой для ускорения научно-технического прогресса, улучшения качества и обеспечения конкурентоспособности отечественной продукции, структурной перестройки экономики и сбалансированного развития всех ее отраслей, создания необходимой сырьевой базы промышленности, развития социальной сферы, охраны окружающей

среды и т. д. Исключительно важную роль играют инвестиции на микроуровне. Они необходимы для обеспечения нормального функционирования предприятия, стабильного финансового состояния и максимизации прибыли хозяйствующего субъекта. Без инвестиций невозможны обеспечение конкурентоспособности выпускаемых товаров и оказываемых услуг, преодоление последствий морального и физического износа основных фондов, приобретение ценных бумаг и вложение средств в активы других предприятий, осуществление природоохранных мероприятий и т. д. .

История формирования инвестиционной деятельности в Советском Союзе не может похвастаться наличием такого же обширного опыта, как в зарубежных экономических науках. Это обусловлено отрицанием рыночных отношений на протяжении 70 лет, хотя именно они и выступают теоретическим базисом общей инвестиционной теории. В рамках централизованной плановой экономики термин «инвестиции» не использовался, а речь всегда шла о капитальных вложениях, т. е. о затратах, направляемых на воспроизводство основных фондов, их увеличение и совершенствование. Под инвестициями подразумевалось долгосрочное вложение капитала в различные отрасли экономики, иными словами, инвестиции отождествлялись с капитальными вложениями .

Проведем анализ категории инвестиций и определим ее взаимоотношения с двумя другими категориями - инвестированием и инвестиционной деятельностью. Обратимся к нормативным актам, раскрывающим эти категории. В соответствии с Федеральным законом от 25.02.1999 № Э9-ФЗ «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений», инвестиционная деятельность - это вложение инвестиций и осуществление практических действий в целях получения прибыли и (или) достижения иного полезного эффекта . В свою очередь инвестиции - это денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской и (или) иной деятельности в целях получения прибыли и (или) достижения иного полезного эффекта .

Данное определение достаточно широкое и не отражает всего спектра целей инвестирования как отдельного экономического процесса. Инвестирование - многообразный процесс, который разделяется в соответствии с источником вложения средств. В законе же не дается такой классификации, указываются только капитальные вложения как отдельный вид инвестиций. Тем не менее капитальные вложения - это инвестиции в основной капитал (основные средства), в том числе затраты на новое строительство, расширение, реконструкцию и техническое перевооружение действующих предприятий, приобретение машин, оборудования, инструмента, инвентаря, проектно-изыскательские и другие затраты .

В отечественном бухгалтерском учете инвестиции раскрываются более полно. Согласно Положению по бухгалтерскому учету долгосрочных инвестиций , инвестиции - это затраты на создание, увеличение размеров, а также приобретение внеоборотных активов длительного пользования (свыше одного года), не предназначенных для продажи, за исключением долгосрочных финансовых вложений в государственные ценные бумаги, ценные бумаги и уставные капиталы других предприятий. Долгосрочные инвестиции связаны со следующими проектами:

Осуществлением капитального строительства в форме нового строительства, а также реконструкции, расширения и технического перевооружения (в дальнейшем - строительство) действующих предприятий и объектов непроизводственной сфе-

ры. Указанные работы (кроме нового строительства) приводят к изменению сущности объектов, на которых они осуществляются, а затраты, производимые при этом, не являются издержками отчетного периода по их содержанию;

Приобретением зданий, сооружений, оборудования, транспортных средств и других отдельных объектов (или их частей) основных средств;

Приобретением земельных участков и объектов природопользования;

Приобретением и созданием активов нематериального характера.

Однако в Положении по бухгалтерскому учету долгосрочных инвестиций имеются свои недочеты, осложняющие определение и учет инвестиций. Понятие инвестиций также ограничивается капитальными вложениями в основные средства, а именно строительством или покупкой новых средств производства. Данная категория раскрывается детально, а такому виду инвестиций, как инвестиции в нематериальные активы, не уделяется достаточно внимания. В то же время категория инвестиций в уставной капитал других организаций вообще выведена за рамки определения. Что касается нематериальных активов, то в положении приводится лишь их возможный пример: «патенты, лицензии, программные продукты, права пользования земельными участками, природные ресурсы, научно-исследовательские и опытно-конструкторские разработки, проектно-изыскательские работы и т. п.». Данный вид инвестиций описывается в Положении по бухгалтерскому учету «Учет расходов на научно-исследовательские, опытно-конструкторские и технологические работы» ПБУ 17/02. В нем полностью определяются предмет, состав, порядок признания, срок и порядок учета отнесения затрат по данным видам работ. Категория прямых инвестиций (финансовых вложений для извлечения операционной прибыли) фактически исключена из данного положения и едва упоминается в Положении по бухгалтерскому учету «Учет финансовых вложений» ПБУ 19/02. Это приводит к растворению понятия прямых финансовых инвестиций (как отдельной категории) в категории портфельных инвестиций и подразумевает лишь получение спекулятивного дохода. Все это ограничивает весьма емкое и многоуровневое понятие долгосрочных инвестиций лишь капитальными вложениями, отделив при этом инвестиции в нематериальные активы и прямые инвестиции как вид долгосрочных инвестиций.

Более того, если руководствоваться Положением по бухгалтерскому учету долгосрочных инвестиций , то все затраты по инвестициям должны учитываться в строке «Капитальные вложения». В то же время в Положении по бухгалтерскому учету «Учет расходов на научно-исследовательские, опытно-конструкторские и технологические работы» ПБУ 17/02 говорится о том, что данные виды работ должны просто учитываться в первой части Бухгалтерского баланса «Внеоборотные активы». Таким образом, возникает риск дублирования учета нематериальных активов в двух разных строках баланса. Также эта неопределенность в учете может осложнить объективную оценку инвестиционного проекта. Все это говорит о несовершенстве определения инвестиционной деятельности как отдельного экономического процесса, ограничивая его лишь капитальными вложениями в основные средства.

В зарубежной практике категория инвестиций раскрывается в качественно ином понимании и на более глубоком уровне. Главной причиной этого является многолетний опыт как совершенствования нормативных источников учета инвестиционной деятельности, так и в целом развития капиталистических отношений и становления рынка свободной конкуренции. В международных стандартах финансовой отчетности (МСФО) есть определение только инвестиционной деятельности (IAS 7 «Отчет о движении денежных средств»): «приобретение и выбытие долгосрочных активов и других инвестиций, не относящихся к эквивалентам денежных средств» . Такая трактовка представляется скудной и, видимо, приведена из-за необходимости пояснения одного из разделов отчета о движении денежных средств. И хотя стандарты не содержат прямого определения, но само понятие инвестиций часто употребляется как в названиях стандартов, так и в их содержании. К примеру, целью стандарта IAS 16 «Основные средства» является «определение порядка учета основных средств, с тем чтобы пользователи финансовой отчетности могли получать информацию об инвестициях предприятия в основные средства и об изменениях в составе таких инвестиций» . А стандарты IAS 28 «Инвестиции в ассоциированные предприятия» и IAS 32 «Финансовые инструменты: представление информации» приводят детальное описание прямых и портфельных инвестиций соответственно. Важность категории инвестиций для МСФО подтверждается и тем, что в них имеется отдельный

стандарт «Инвестиционное имущество» (IAS 40), раскрывающий аспект отображения информации об инвестиционном имуществе . Согласно ему инвестиционное имущество - недвижимость (земля или здание, либо часть здания, либо и то, и другое), находящаяся во владении (собственника или арендатора по договору финансовой аренды) для получения арендных платежей или прироста стоимости капитала, или того и другого, но не для использования в производстве или поставке товаров, оказании услуг, в административных целях и не для продажи в ходе обычной хозяйственной деятельности .

При критическом анализе понятий инвестиционной деятельности невозможно ограничиваться только лишь информацией из нормативных документов. Поэтому был проведен контент-анализ трудов отечественных и зарубежных ученых-экспертов в области бухгалтерского учета и экономического анализа.

В ходе исследования работ отечественных авторов установлено, что дефиниция «инвестиции» не имеет пока единого стандартизированного определения. По мнению автора, одной из причин такого явления может быть отсутствие многолетнего опыта в исследовании инвестиций и связанных с ними аспектов. Виной тому стало полное отрицание самой категории инвестиций в период советской экономики. Как пишет автор работы , в советской научной литературе инвестиции определялись в качестве элемента буржуазной экономической науки, а на практике вплоть до 1991 г. применялось аналогичное инвестициям по экономическому содержанию понятие «капитальные вложения».

Для экономистов, воспитанных по советским канонам политической экономии, было сложно по-новому смотреть на эту категорию. В результате некоторые авторы дословно определяют инвестиции, так же, как и в ПБУ , а остальное большинство вырабатывает свои дефиниции инвестиций, но при этом ограничивает их на капитальных вложениях. Так, в работе инвестиции определяются следующим образом: «Вероятно, инвестиции представляют собой долгосрочные вложения капитала в самые различные сферы экономики в целях их увеличения и сохранения, а также достижения положительных социальных, политических и других интересов общества. Под инвестиционной деятельностью надо понимать практически любую форму капитального вложения». В работе дается определение, фактически идентичное определению, данному в

ПБУ, но автор все же делает оговорку: «в учетной практике понятие «капитальные вложения» обычно используют в узком значении этого слова (затраты на производство основных фондов), в широком смысле слова под капитальными вложениями (вложениями в капитал) понимают инвестиции организации в любые виды внеоборотных активов, т. е. и в долгосрочные финансовые вложения».

Также существуют и противоположные случаи определения данной категории, когда экономисты приводят определения инвестиций в широком смысле, без уточняющих критериев, тем самым размывая само понятие. В книге автор определяет инвестиции как «затраты денежных средств, направленные на воспроизводство капитала, его поддержание и расширение». Согласно этому определению в процессе инвестирования принимают участие только денежные средства, а материальные, человеческие, интеллектуальные и административные затраты полностью исключаются. Авторы работы предлагают несколько иную, но все же подобную дефиницию инвестиций: «долгосрочные вложения капитала в промышленность и иные отрасли хозяйства для извлечения прибыли». С тем же успехом подобное определение могло бы подойти и долгосрочному кредитованию. В двух приведенных определениях ключевыми фразами являются «воспроизводство капитала, его поддержание и расширение» и «извлечение прибыли». Стоит заметить, что далеко не всегда это является целью инвестирования. Подобная ориентация на прибыль встречается среди многих авторитетных ученых. Так, И. А. Бланк придерживается доходной ориентации в определении инвестиций: «инвестиции - вложение капитала в денежной, материальной и нематериальной формах в объекты предпринимательской деятельности с целью получения текущего дохода или обеспечения возрастания его стоимости в будущем периоде» .

В то же время существуют определения, элиминирующие все приведенные недостатки: учитывающие формы инвестиций, комплексность видов затрат и многовариантность эффектов, получаемых от инвестиций. В качестве примера можно привести определение, данное в работе : «Под инвестированием понимается совокупность затрат, реализуемых в форме целенаправленного вложения капитала на определенный срок в различные отрасли и сферы экономики, в объекты предпринимательской и других видов деятельности для получения прибыли (дохода)

и достижения как индивидуальных целей инвесторов, так и положительного социального эффекта». Практически идентичную трактовку употребляет автор работы . Недалеко от него отстоит и определение Д. А. Ендовицкого: «Долгосрочное инвестирование представляет собой совокупность физических, нематериальных и финансовых активов, прямо вкладываемых на срок более одного года в объекты предпринимательской или иной деятельности, а также в связанные с этим процессом трудовые ресурсы с целью получения экономической выгоды, социального или экологического эффекта» . Сравнивая эти определения, последнее можно назвать более конкретизированным ввиду того, что оно устанавливает срок инвестиций и виды вкладываемого капитала. Отдельного рассмотрения заслуживает еще одно определение И. А. Бланка, похожее на оба перечисленные и в то же время кардинально отличающееся от приведенного им тремя годами ранее: «Инвестиции предприятия представляют собой вложение капитала во всех его формах в различные объекты (инструменты) его хозяйственной деятельности с целью получения прибыли, а также достижения иного экономического или внеэкономического эффекта, осуществление которого базируется на рыночных принципах и связано с факторами времени, риска и ликвидности» . В новой трактовке автор помимо элиминирования указанных недостатков выделяет и характеризующие данную категорию признаки: «факторы времени, риска и ликвидности». Подобное можно встретить и в работе . Только в ней определяющие признаки выведены за рамки определения:

Осуществление вложений лицами (инвесторами), которые имеют собственные цели, не всегда совпадающие с общеэкономической выгодой;

Потенциальная способность инвестиций приносить доход;

Определенный срок вложения средств (всегда индивидуальный);

Целенаправленный характер вложения капитала в объекты и инструменты инвестирования;

Использование разных инвестиционных ресурсов, характеризующихся спросом, предложением и ценой, в процессе осуществления инвестиций;

Наличие риска вложения капитала.

Аналогичность всех четырех контентов в своей

основе и отсутствие в них недочетов, просматривающихся у других авторов, позволяет воспринимать подобную трактовку как наиболее популярную в современной отечественной инвестиционной теории.

Также в научной литературе исследуемая дефиниция встречается с предельной степенью конкретизации: «Долгосрочные инвестиции связаны с осуществлением капитального строительства в форме нового строительства, а также реконструкции, расширения и технического перевооружения действующих предприятий и объектов непроизводственной сферы; приобретением зданий, сооружений, оборудования, транспортных средств и других отдельных объектов (или их частей) основных средств; приобретением и созданием активов нематериального характера; осуществлением долгосрочных финансовых вложений с целью повышения квалификации и развития способностей работающих (интеллектуальные инвестиции)» . Интересно заметить, что в определение включены интеллектуальные инвестиции, тем подчеркивается, что инвестиции - это не просто капиталовложения в расширение основных средств, а более сложная система различных видов инвестирования.

Контент-анализ зарубежной литературы показал особую приверженность целого ряда ученых к трактовке инвестиций с позиции кейнсианской модели «потребления - сбережения - инвестиций». Это еще раз дало подтверждение исторического разрыва между отечественными и иностранными исследователями инвестиционной теории. Еще в 1971 г. французский ученый П. Массе, основываясь на кейн-сианской модели, дал общее описательное определение этой категории: «Инвестирование представляет собой акт обмена сегодняшнего удовлетворения определенной потребности на ожидание удовлетворить ее в будущем с помощью инвестиционных благ» . Подобным образом инвестиции трактуются в работе : «...поток расходов, предназначенных для производства благ, а не для непосредственного потребления». В Оксфордском толковом словаре дефиниция инвестиций уже ранжируется по формам, но продолжает также опираться на идеи американского экономиста: «Приобретение средств производства, таких как машины и оборудование, для предприятия, с тем чтобы производить товары будущего потребления. Обычно такое приобретение называется капитальными вложениями» и «Приобретение активов, например ценных бумаг, произведений искусства, депозитов в банках или строительных обществах и т. п. прежде всего в целях получения финансовой отдачи в виде прибыли или увеличения капитала. Такой вид финансовых инвестиций представляет собою средства сбережения» .

Анализируя труды современных американских финансистов, можно с уверенностью утверждать, что контент инвестиций также восходит своими корнями к идеям Д. М. Кейнса. По Б. Файбелю, «инвестирование - это первоначальное лишение чего-либо, что мы можем подвергнуть оценке, в обмен на предполагаемые выгоды от получения назад большего, нежели чем мы первоначально вложили. Разница между вложенным и полученным есть прибыль; мы инвестируем с целью получения прибыли» . Той же позиции придерживается и У. Шарп: «Отказ от определенной ценности в настоящий момент за (возможно, неопределенную) ценность в будущем» . Все эти определения объединяет их ярко выраженный академико-теоре-тический характер и акцентирование на фундаментальном признаке инвестиций - отказ от текущего потребления в пользу сбережения и тем самым большего потребления в будущем.

Стоит отметить, что для раскрытия объекта инвестирования зарубежные авторы используют термины «ценность», «что-либо подверженное оценке», тогда как отечественные авторы употребляют понятия «совокупность затрат», «совокупность материальных, финансовых, человеческих ресурсов», «совокупность активов». Наверное, это можно объяснить существованием семантических различий в понимании самой дефиниции инвестиций между двумя культурами. Отечественная трактовка понятия из-за советского наследия более ориентирована на капитальные вложения. Диаметрально противоположная ситуация сложилась в западных странах.

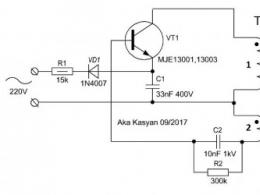

Становление западной инвестиционной теории основывалось на разработке методик анализа финансовых инструментов и их рынков (рис. 1). Активное развитие фондовых рынков, появление новых финансовых продуктов и интернационализация капитала - все это явилось катализатором развития анализа прямых и портфельных инвестиций. Утверждение о наличии корреляционной связи между преобладанием того или иного вида инвестиций и уровнем развитости государственной экономики можно найти в работе : «В примитивных экономиках основная часть инвестиций относится к реальным, в то время как в современной экономике большая часть инвестиций представлена финансовыми инвестициями».

В итоге многие современные западные трактовки исследуемой категории ориентируются на

Введение справедливой

стоимости

Э Петере - формирование теории Хаоса

Ю.Фама -формирование гипотезы эффективных рынков /

У. Шарп - создание / модели САРМ /""

Ф. Модильяни и М. Мертон - соз- .. дание модели WACC

Г. Марковиц - портфельная теория

Д.Уильяме - основание фундаментального анализа и БСР,.-

И. Фишер - создание процентной ставки ичистой..■■ " текущей стоимости.---""" Ф.Х. Найт -анализ влияния внешней сре- ...- -" ды на экономические.--""" системы...-"

1952 1958 1964 1970

Рис. 1. Становление инвестиционной теории в качестве отдельной области науки

финансовый сектор экономики. Так, в ходе анализа понятийного аппарата встречались подобные крайности: «инвестирование - текущее отвлечение средств в долларовом эквиваленте на определенный период времени с целью получения будущих поступлений, компенсирующих это отвлечение средств, ожидаемую ставку инфляции и уровень неопределенности в получении этих платежей» . Похожее определение можно встретить и в работе : «Инвестиция - это способ помещения капитала, который доложен обеспечить сохранение или возрастание стоимости капитала и (или) принести положительную величину дохода».

Однако в зарубежной трактовке инвестиций существуют определения, принимающие во внимание и капитальные вложения. Методика по оценке эффективности инвестиций, разработанная в рамках Организации Объединенных Наций по промышленному развитию, понимает их как

«долгосрочное вложение экономических ресурсов с целью создания и получения выгоды в будущем. Основной аспект этого вложения заключается в преобразовании ликвидности - собственных и заемных средств инвестора - в производительные активы, представленные инвестициями в основной капитал и чистым оборотным капиталом, а также в создании новой ликвидности при использовании этих активов» . Авторы отмечают, что термин «выгода» в определении используется для того, чтобы показать, что цели инвестиций не ограничиваются только получением чистого дохода.

Авторы работы приводят ориентированное на реальный сектор экономики определение: «Инвестиции - затраты на производство и накопление средств производства и увеличение материальных запасов». В свою очередь Р. Дорнбуш и С. Фишер намеренно придают инвестициям ограниченный смысл, наделяя их при этом ситуативным характе-

ром: «Прежде всего, во всех разделах нашей книги инвестиции понимаются как добавление к физическому запасу капитала. В том смысле, в котором мы используем этот термин, инвестиции не включают, например, покупки облигаций или приобретения акций «Дженерал Моторс». На практике инвестиции включают строительство жилья, установку оборудования, возведение фабрик, офисов и приращение товарных запасов фирмы» . Подобные допущения могут вводить в замешательство.

Проведенный контент-анализ показал, что не только отечественная, но и западная литература страдает от многозначности трактовок категории инвестиций. В то же время обозначены отличительные признаки каждой из них, выявлены основные принципы, по которым формируются определения. В дополнение к этому были установлены исторические причины, повлиявшие на возникновение расхождений в теоретических исследованиях инвестиций зарубежными и отечественными авторами. Также в ходе исследования отечественных источников обнаружена некая путаница в определении и разграничении терминов «инвестиция» и «инвестирование». При анализе собранной информации замечено, что во всех книгах приводится только одно из двух определений (см. таблицу).

Сначала казалось, что это одна категория с двумя синонимичными значениями. Однако последующий семантический анализ этих дефиниций представил наличие у каждого из них индивидуальных особенностей. Так, само слово «инвестиции» подразумевает описание какого-либо единого статичного предмета. Ему в большей степени присущи такие словарные атрибуты, как «совокупность затрат» , «все виды имущественных и интеллектуальных ценностей» , «экономические ресурсы» и т. д. В свою очередь слово «инвестирование» всей своей сущностью апеллирует к некоему действию. Оно отображает не предмет инвестиций, а именно процесс их вложения и реализации и более соответствует следующим

дефинициям: «долгосрочное вложение капитала» , «текущее отвлечение средств» , «акт обмена» , «приобретение средств производства» и т. д. В зарубежной практике из-за особенностей английского языка отсутствуют столь спорные моменты - оба определения обозначаются словом investment. Различия же связаны с так называемыми трудностями перевода.

Таким образом, следует разграничивать категории инвестиций и инвестирования. Во-вторых, при разработке новых определений этих категорий важно осознавать превалирующие черты каждого из них: инвестирование выделяет процесс, действие; инвестиции раскрывают предметность, внутреннюю сущность. Несоблюдение этих правил в трактовке инвестиций недопустимо, так как может привести к когнитивному диссонансу в познавательной деятельности ученых, основывающих свои работы на этих категориях. К сожалению, во многих из приведенных определений подобные несоблюдения - обычная практика.

Можно предложить следующие определения этих категорий.

Инвестиции - это совокупность материальных, финансовых, интеллектуальных и прочих видов ценностей, направленных на создание, приобретение или улучшение долгосрочных активов, использование которых в будущем должно привести к единовременному или же периодическому получению прибыли, достижению положительного экономического или внеэкономического эффекта.

Инвестирование - это динамический процесс отвлечения собственного либо заемного капитала от его текущего потребления в форме инвестиционных затрат с целью его будущего возможного возврата в объеме, превышающем первоначальный, либо в виде иного полезного эффекта как для компании, так и для общества в целом.

Первое определение описывает предмет инвестиций и одновременно содержит все их неотъемлемые атрибуты: универсальность форм, комплек-

Определения терминов «инвестиции» и «инвестирование»

Термин Определение

Инвестиции Инвестиции - это все виды имущественных и интеллектуальных ценностей, которые вкладываются в объекты предпринимательской и иных видов деятельности, в результате которой формируется прибыль (доход) или достигается социальный эффект

Инвестирование Под инвестированием понимается совокупность затрат, реализуемых в форме целенаправленного вложения капитала на определенный срок в различные отрасли и сферы экономики, в объекты предпринимательской и других видов деятельности для получения прибыли (дохода) и достижения как индивидуальных целей инвесторов, так и положительного социального эффекта

сность видов затрат, многовариантность эффектов и наличие неопределенности в достижении этих эффектов. Второе определение поднимает на первое место само явление, акцентирует внимание на кейнсианской идее: отказ от текущего потребления в пользу сбережения и последующего большего потребления.

Инвестиции выступают предметом вложения, а инвестирование является процессом этого вложения, но при взаимодействии эти две категории образуют только разовый акт вложения, в то время как инвестирование выступает непрерывным и комплексным процессом на предприятии. Признак системности и целенаправленности им придает третья категория - «инвестиционная деятельность» (рис. 2).

Инвестиционная деятельность является отдельным видом хозяйственной деятельности коммерческого предприятия, который непосредственно отвечает за разработку и практическое осуществление процесса инвестирования. По мнению автора, инвестиционная деятельность представляет сферу экономической деятельности компаний, направленной на их перспективное развитие, в рамках которой происходят систематическое планирование,

Настоящее

Бухгалтерский учет Финансовая деятельность ^ Инвестиционная деятельность

организация и управление процессом вложения свободного собственного либо привлеченного капитала в различные объекты предпринимательской и иной деятельности с целью создания активов, извлечения прибыли или достижения иного полезного эффекта.

Используемая в определении фраза «направленной на перспективное развитие» делает акцент на том, что инвестиционная деятельность позиционируется не как набор разовых инвестиционных проектов, а как полноценная и обособленная экономическая деятельность наряду с бухгалтерским учетом и финансовой деятельностью. И, если бухгалтерский учет в своем широком понимании имеет ярко выраженную ретроспективную ориентацию (учет информации только об уже свершившихся хозяйственных операциях организации), а финансовая деятельность на основе этой информации занимается анализом и контролем за текущим состоянием предприятия, то инвестиционная деятельность строго ориентирована на будущее стратегическое развитие предприятия (рис. 3).

По сравнению с операционной и финансовой деятельностью инвестиционная имеет ряд характерных особенностей:

Является основным инструментом стратегического развития предприятия. Для успешной реализации инвестиционной деятельности требуется предварительный анализ текущего состояния компании, ее окружающей среды, тенденций развития экономики. На основе этого анализа формируется концепция генерального развития компании, идеализируется будущее состояние компании, и выстраивается система целей для достижения этого состояния. Благодаря этому высший менеджмент компании получает необходимую информацию о стратегическом развитии компании;

Имеет косвенный характер участия в генерировании денежных потоков. Хотя инвестиционная деятельность и не обладает стабильным положительным денежным потоком, она является катализатором для повышения денежных потоков от операционной деятельности в долгосрочной перспективе. Ее участие всегда опосредовано в процессе генерирования прибыли, но при этом крайне необходимо;

высокая степень присутс-

Рис. 3. Временная ориентация инвестиционной деятельности

твия неопределенности на всех

уровнях. Неопределенностью обладают и два остальных вида хозяйственной деятельности компании. Однако, если операционная деятельность планирует будущий объем продаж на следующий год, а финансовая деятельность составляет годичные бюджеты доходов и расходов и бюджеты движения денежных средств, то горизонт прогнозирования инвестиционной деятельности может достигать 15 лет. На уровне реализации отдельных инвестиций наличие неопределенностей существенно меньше, но масштабность затрат и их чувствительность к этим неопределенностям могут привести к катастрофическим последствиям для компании;

Цикличность деятельности. По сравнению с финансовой и операционной деятельностью инвестиционная деятельность имеет более выраженный циклический характер. Это обусловлено необходимостью изыскания инвестиционных ресурсов, колебаниями конъюнктуры инвестиционного рынка и существенными затратами, связанными с реализацией инвестиционной деятельности. Так, в период рецессии и экономического спада для собственного выживания компания будет полностью останавливать инвестиционную деятельность, активизировать финансовую и адаптировать операционную под нужды сокращающегося потребительского рынка;

Высокая степень влияния временного фактора. Ввиду больших объемов затрат, наличия факторов неопределенности, масштабности отельных проектов, необходимости проведения тщательных предварительных исследований инвестиционная деятельностьтребует значительных временных затрат. Вследствие этого образуется существенный лаг между оттоками и притоками денежных средств.

В результате осуществлен контент-анализ ключевых определений инвестиций, выявлены характерные особенности отечественных и зарубежных вариантов трактовок, проведена черта между понятиями инвестиций и инвестирования. Также проведенное исследование позволяет сделать следующий вывод: полноценное понимание инвестиций как отдельной экономической категории, а также определение их основных признаков и идентификации среди прочих систем коммерческой организации возможно лишь при их комплексном рассмотрении с категориями инвестирования и инвестиционной деятельности.

Список литературы

1. АддисонД. Словарь современной экономической теории Макмиллана: пер. с англ. / Д. Т. Аддисон, Р. Л. Бартлет, Х. С. Кемпбэл. М.: ИНФРА-М, 2003.

2. Беренс В. Руководство по оценке эффективности инвестиций: учеб. пособие; пер. с англ. /

B. Беренс, П. М. Хавранек. М.: Интерэксперт, ИН-ФРА-М, 1995.

3. Бизнес. Оксфордский толковый словарь. М.: Прогресс-Академия, РГГУ. 1995.

4. Бланк И. А. Инвестиционный менеджмент: учебный курс. К.: Эльга-Н, Ника-Центр, 2001.

5. Бланк И. А. Словарь-справочник финансового менеджера. К.: Ника-Центр, 1998.

6. БорисовЕ. Ф. Основы экономической теории: учеб. пособие / Е. Ф. Борисов, Ф. М. Волков. М.: Высшая Школа, 1993.

7. Бочаров В. В. Инвестиционный менеджмент. СПб: Питер, 2000.

8. Гиляровская Л. Т. Экономический анализ: учебник для вузов. М.: ЮНИТИ-ДАНА, 2004.

9. ГитманЛ. Д. Основы инвестирования: пер. с англ. / Л. Д. Гитман, М. Д. Джонк. М.: Дело, 1997.

10. Документы МСФО // Министерство финансов Российской Федерации. URL: http://www. minfin. ru/ru/accounting/mej_standart_fo/docs/.

11. Дорнбуш Р. Макроэкономика / Р. Дорнбуш,

C. Фишер М.: МГУ, ИНФРА-М, 1997.

12. Ендовицкий Д. А. Комплексный анализ и контроль инвестиционной деятельности: учеб. пособие / Д. А. Ендовицкий, Л. Т. Гиляровская. М.: Финансы и статистика, 2001.

13. Игошин Н. В. Инвестиции. Организация управления и финансирование. М.: Финансы, ЮНИТИ, 2000.

14. Кондраков Н. П. Бухгалтерский учет: учеб. пособие. М.: ИНФРА-М, 1997.

15. Крылов Э. И. Анализ эффективности инвестиционной и инновационной деятельности предприятия: учеб. пособие / Э. И. Крылов, В. М. Власова, И. В. Журавкова. М.: Финансы и статистика, 2003.

16. Лахметкина Н. И. Инвестиционная стратегия предприятия: учеб. пособие. М.: КноРус, 2006.

17. Макконнелл К. Р., Экономикс: принципы, проблемы и политика: пер. с англ. / К. Р. Макконнелл, С. Л. Брю. М.: ИНФРА-М, 1999.

18. Массе П. Критерии и методы оптимального определения капиталовложений: пер. с фр. / П. Мас-

се; под ред. Ф. Р. Окуневой, А. И. Гладышевского. М.: Статистика, 1971.

19. Мочиев М. Б. Экономическое содержание инвестиций, их классификация // Экономический анализ: теория и практика. 2005. № 23.

20. Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений: Федеральный закон от 25.02.1999 № 39-Ф3.

21. Об утверждении Положения по бухгалтерскому учету «Учет расходов на научно-исследовательские, опытно-конструкторские и технологические работы» ПБУ 17/02: приказ Минфина России от 19.11.2002 № 115н.

22. Об утверждении Положения по бухгалтерскому учету «Учет финансовых вложений» ПБУ 19/02: приказ Минфина России от 10.12.2002 № 126н.

23. Подшиваленко Г. П. Инвестиции: учеб. пособие / Г. П. Подшиваленко, Н. И. Лахметкина, М. В. Макарова. М.: КноРус, 2006.

24. Положение по бухгалтерскому учету долгосрочных инвестиций: утверждено письмом Минфина России от 30.12.1993 № 160.

25. Стешин А. И. Оценка коммерческой состоятельности инвестиционных решений: учеб. пособие. СПб: Балт. гос. техн. ун-т, 2005.

26. ЧерненкоО. Б. Теория, методология и практика формирования структурно-инвестиционной политики в регионе (на примере Ростовской области). Ростов н/Д: Ростовский гос. экон. ун-т, 2002.

27. Шарп У. Инвестиции: пер. с англ. / У. Шарп, Г. Александер, Д. Бэйли. М.: ИНФРА-М. 2001.

28. Feibel B.J. Investment performance measurement / B. J. Feibel. Hoboken:Published by John Wiley & Sons, Inc., 2003.

29. Reilly F. Investment Analysis & Portfolio Management / F. Reilly, K. Brow. Illinois: Dryden Press, 1999.

Основной целью любого предприятия, как известно, является получение экономических выгод, также наращивание за счет инвестиций своего потенциала.

Каждое из инвестиционных решений, должно быть непременно основано на достоверной оценке собственного финансового положения предприятия и целесообразности его участия в инвестиционных компаниях, оценке источников финансирования и объема инвестиций, а также прогнозировании будущих вливаний в капитал от этих .

Информационная база, здесь необходима для принятия главного решения о присоединении к одному из инвестиционных проектов, ну и наконец — регулярный мониторинг реализации данного проекта проводится через инвестиционный анализ, который является неотъемлемой частью во всем процессе управления инвестициями.

Что же такое инвестиционный анализ, и какие задачи и цели он преследует?

Инвестиционным анализом — называют определенный комплекс практических и методических методов и приемов оценки целесообразности осуществлять инвестирование в какие-либо проекты, которые инвесторы должны учитывать при принятии эффективного и правильного решения.

Приемы и методы, которые используются при проведении инвестиционного анализа , это средства, глубоко исследующие процессы и явления инвестиционной сферы, и также формулирующие на их основе рекомендации и выводы.

Применяемые методы и процедуры данного анализа, направлены на выявление альтернативных путей решения проблем инвестирования и проектирования , выявления масштабности неопределенности по всем показателям, а так же реальное их сопоставление по разнообразным критериям эффективности.

Как правило, только незначительная часть инвестиций, не дает планируемого и ожидаемого результата, причем происходит это по независящим непосредственно от инвестора причинам.

Большое количество инвестиционных проектов, оказавшихся практически убыточными, могли не допускаться к реализации, если бы, перед тем как вложить деньги был произведен необходимый анализ .

Получается, что проведение такого анализа только способствует повышению эффективности во время .

Следует учесть, что весь инвестиционный анализ является процессом динамическим, происходящим в двух плоскостях – предметной и временной. Предметная плоскость здесь подразумевает осуществление анализа и разработки базового в разносторонних содержательных аспектах.

К таким аспектам можно отнести:

- экономическую среду,

- правильность постановки задачи и цели инвестирования,

- финансовые, организационные, маркетинговые и производственные планы инвесторов,

- наличие технической базы нашего инвестиционного проекта,

- экологическая безопасность,

- его социальная значимость,

- организация управления данным проектом,

- его финансовая состоятельность,

- наличие /отсутствие ,

- а также общая чувствительность этого проекта к изменению некоторых отдельных (существенных) факторов.

Помимо этого, необходимо оценить возможности участников такого проекта, а также личные и деловые качества его менеджеров. Все вышеперечисленное, должно разрабатываться еще на стадии подготовки начальных инвестиционных проектов, рассматриваться во время их анализа и учитываться во время принятия решения об необходимости инвестирования.

Во временной же плоскости, происходит выполнение работ, непрерывно обеспечивающих развитие инвестиционного проекта, стартуя от возникновения непосредственно идеи об инвестировании до самого завершения и получения прибыли.

Инвестиционный анализ уровня — мастер класс

Функции инвестиционного анализа

К функциям инвестиционного анализа относятся:

разработка (создание) упорядоченной структуры собирающей данные и обеспечивающей эффективное координирование мероприятий в ходе выполнения ; регулирование процесса принятия решения, основанного на основе проведенных анализов альтернативных вариантов и более того, определения очередности всего выполнения необходимых мероприятий и выбор для инвестирования оптимальных технологий; четкое определение социальных, экологических, технологических, финансовых и организационных проблем, которые могут выявиться на различных этапах становления нашего инвестиционного проекта; посильное содействие в принятии подобающего решения о целесообразности в задействовании инвестиционных ресурсов на будущее.Инвестиционный анализ – объекты инвестирования

Как правило, инвестиционный анализ имеет свои объекты, которые разграничиваются в зависимости от вида будущих инвестиций, т.е. финансовых или капитальных. Кроме этого, объекты капитальных инвестиций в свою очередь также могут различаться по характеру. К примеру, к типичным объектам капитального инвестирования можно отнести затраты на оборудование, здания, земельные участки и т.п.

Но кроме затрат на всевозможные приобретения, предприятиям необходимо производить и многие другие затраты, дающие прибыль не сразу, а через определенный (иногда очень длительный) период времени.

К таким затратам можно отнести , к примеру:

- инвестиции в совершенствование производимой продукции,

- во всевозможные исследования,

- развитие рекламы своего продукта,

- обучение персонала,

- реорганизацию и т.д.

Таким образом, объекты анализа капитальных инвестиций представляют собой отдельно взятые проекты либо их комбинации, не исключая капиталовложения в реконструируемые, строящиеся либо расширяющиеся предприятия (компании), и также здания и всевозможные сооружения, иначе выражаясь — основные фонды.

При анализе финансовых инвестиций в роли анализируемых объектов выступают всевозможные организационно-правовые и финансовые аспекты , к примеру, векселя Центробанка, государственные обязательства, корпоративные облигации и акции и т.п. Финансовые инвестиции преследуют свои задачи и цели, направленные на получение прибыли от дивидендов или курсовой разницы.

Анализ как капитальных, так и финансовых видов инвестиций (взаимосвязанных экономических явлений), объединяются в общий инвестиционный, итоговый процесс. Схожесть имеющихся информационных баз данных анализов, их видов, пользователей аналитической информации, основных подходов в методике и организации, объединяют эти оба направления в общую концепцию в понимании содержания и сущности данного анализа в целом.

Инвестиционный анализ – субъекты инвестирования

Инвестиционный анализ предполагает и наличие субъектов, т.е. пользователей аналитической информацией, которые так или иначе заинтересованы в положительных результатах, а также в общих достижениях всей инвестиционной деятельности. К ним, прежде всего, можно отнести владельцев, руководящий состав, работающий персонал, покупателей, поставщиков, кредиторов и государство (статистические, налоговые и др. органы, анализирующие информацию, преследуя свои интересы).

Задачи в инвестиционном анализе

К основным задачам инвестиционного анализа можно отнести:

- комплексную оценку наличия и потребности требуемых/существующих условий инвестирования;

- обоснование выбора их источника финансирования, и главное — цены;

- выявление ряда факторов: во первых — внешних, во вторых — внутренних, субъективных или объективных, которые могут повлиять на отклонение от запланированных ранее результатов инвестирования;

- принятие оптимальных для всех инвестиционных решений, которые бы укрепили конкурентоспособность компании и были согласованы с ее стратегическими и тактическими целями;

- определение приемлемых для самих инвесторов всех всевозможных рисков и доходности;

- проведение после-инвестиционного мониторинга и составление необходимых рекомендаций, касающихся улучшения количественных и главное качественных результатов процесса инвестирования.

Цели инвестиционного анализа

Итак, основной целью любого из видов инвестиционного анализа, является четкое определение ценности инвестирования, т.е. результата, после его осуществления, который можно представить как разницу между изменением определенных выгод, которые получают от инвестирования во время реализации инвестиционных проектов и формированием во время этого общих расходных объемов, осуществляющихся в рамках текущих проектов.

Даже при большинстве благоприятных характеристик любого инвестиционного проекта, его не примут к реализации, если инвестиционный анализ выявит, что он не может обеспечить возмещения вложенных инвесторами средств, получения прибыли, обеспечивающей рентабельности инвестирования, которая будет не ниже уровня желаемого для инвесторов, а также окупаемости капиталовложений в сроки приемлемые инвесторам.

Выявление реальности и способов достижения необходимых результатов инвестирования, это и есть общие ЦЕЛИ и ЗАДАЧИ нашего инвестиционного анализа.

Инвестиционный анализ

Инвестиционный анализ является частью теории инвестирования. Инвестирование как процесс увеличения капитала инвестора требует понимания и оценки целесообразности вложений в инвестиционный проект.

Получения представления о возможных рисках в среде, окружающей инвестируемый объект и в самом объекте. И в процессе инвестиций инвестору необходим анализ изменений происходящих в инвестируемом объекте, выяснения соответствия ожидаемым параметрам и на этом основании принятия решений о корректировке процесса инвестирования. Даже после окончания процесса инвестирования необходим анализ результатов для изучения ошибок и успехов инвестирования с целью использования их в последующем инвестировании в иных объектах.

Инвестиционный анализ вполне самостоятельная область анализа со своими методами и инструментами, методиками и приемами. Конечно, некоторые его элементы заимствованы из финансового анализа, некоторые из анализа хозяйственной деятельности предприятий и организаций, но в целом инвестиционный анализ самостоятельный раздел теории инвестирования.

Главной задачей любого бизнеса является задача стабильного получения прибыли, которое возможно при одном непременном условии - постоянном обновлении производственного аппарата, если речь идет о реальном производстве продукции, а не о финансовых спекуляциях.

Вложения средств в развитие производственного капитала, увеличивающего массу прибыли и есть инвестиции в реальный сектор экономики. Этот процесс носит дискретный характер, поскольку каждый инвестиционный проект имеет свой жизненный цикл, после окончания которого, происходит обновление производства с помощью нового инвестиционного проекта. Инвестиционные проекты могут накладываться друг на друга, создавая более длительные жизненные циклы, но дискретность инноваций сохраняется.

Предмет инвестиционного анализа

Предмет инвестиционного анализа заключается в экономических отношениях, возникающих в процессе принятия решения об инвестировании, а также в процессе инвестирования.

Например, в случае обновления производства инвестиционный анализ охватывает весь процесс обновления производства, от появления задачи улучшения производственного аппарата до нового цикла его совершенствования, а также способы достижения обновления производства, необходимые ресурсы для достижения поставленных целей и собственно процесс инвестирования. Результатом анализа является вероятная оценка успешного завершения проекта, оценка эффективности инвестиционного проекта и определение рисков неудачного исхода инвестиционного проекта.

В случае финансовых инвестиций, предметом инвестиционного анализа являются фондовый рынок ценных бумаг и факторы, влияющие на его изменение с позиции инвестирования в ценные бумаги и оценка доходности и рисков для процесса инвестирования.

Таким образом, имеются существенные отличия в инвестиционном анализе реальных и финансовых инвестиций. Соответственно и методы инвестиционного анализа реальных и финансовых инвестиций отличаются.

Методы

Методы анализа реальных инвестиций