Бухгалтерские проводки налог на усн. Начисление УСН: проводки

Как правильно вести бухучет упрощенцам? Какие нюансы стоит учитывать и какого порядка придерживаться?

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

Ведь известно, что организации переходят на УСН именно из-за упрощенного ведения налогового и бухгалтерского учета. Какие могут быть сложности и насколько просто отражать операции на спецрежиме?

Что нужно знать

Только уяснив особенности налогообложения УСН, можно определить выгоды и разобраться, насколько удобно будет использовать данную систему.

Для грамотного подхода, бухгалтер обязан ориентироваться в основных нормативных актах, которые регулируют ведение бухучета.

Основные понятия

Компании имеют право применять УСН в соответствии с правилами, описанными в . В чем суть такого режима налогообложения?

Это специальная добровольная система, при которой упрощается налоговое и бухгалтерское ведение учета, а также сдача отчетности.

Многие налоги заменяются единым, который можно рассчитать по итогам налогового периода, основываясь на результат хоздеятельности.

Так, организации и ИП не должны исчислять:

- Налог на имущество.

- На прибыль.

- НДС (кроме отдельных случаев).

- НДФЛ (если компания не выступает налоговым агентом).

Обязательства исчислять сумму к уплате остаются в отношении транспортного, земельного, водного налога и взносов в ПФР и ФСС.

Какова его роль

Все предприятия должны вести два вида учета – налоговый и бухгалтерский. Но организации на УСН при этом руководствуются отдельными нормативными актами, согласно которым процедура намного упрощается.

К примеру, бухгалтерский учет компании на упрощенке не должны вести вовсе, если опираться на положения , утвержденного 21.11.1996 года.

Есть несколько исключений: фирмы обязуются вести учет ОС и нематериальных активов, и составлять первичную документацию.

Согласно законодательству, освобождение от ведения учета не дает права не сдавать бухгалтерскую отчетность. А при отсутствии бухучета это сделать достаточно трудно.

Нормативные акты

Какие законы бухучета при УСН действительны? Законодательные акты, которые являются базой бухгалтерского учета:

- , утвержденный 6 декабря 2011 года, где оговариваются правила ведения бухучета, права и обязательства и ответственности граждан и компаний.

- Налоговый кодекс России.

- , утвержденный 2 июля 2010 года, где описаны особенности составления отчетов малыми субъектами предпринимательства.

- Положение о порядке ведения бухгалтерского учета и отчетов в России, что принято .

- предприятия в .

- , в который вносились изменения от .

- , что был изменен .

- по затратам компании (с установленными правками ).

- , где оговорены рекомендации по организационным процессам бухучета (описаны планы счетов, особенности проведения инвентаризации, документооборот, форма бухучета и т. д.).

- Приказ Министерства финансов и МНС .

- О плане счетов говорится в , что была утверждена .

- , согласно и .

- При ведении учета активов нематериального характера ориентируются на ( , что был принят 27.12.07 года).

Специфика бухгалтерского учета

Какие особенности ведения бухучета на УСН? Если ли отличия процесса при объекте «Доходы» и «Доходы, уменьшенные на расходы»?

Доходы

В независимости от объекта, который используется компанией на УСН, порядок ведения учета прибыли является единым.

Не нужно учитывать ту прибыль, что оговорена в , а также дивиденды, если они облагаются налогом согласно положениям и .

Суммы внереализационных доходов являются своего рода штрафной санкцией. Отражение такой прибыли необходимо при зачислении сумм на расчетные счета или при поступлении в кассу.

Не учитывается такая прибыль:

- деньги и стоимость имущественных объектов, что получены как задаток или залог;

- взнос в уставной капитал;

- стоимость имущественного объекта, что был получен согласно посредническим договорам для реализации;

- заемные финансы.

Если компания перешла с объекта «Доходы» на «Доходы минус расходы», затраты, которые были при применении старого объекта, учитывать нельзя, точно так же, как и разницу сумм при ее выражении в условных единицах.

Доходы минус расходы

Компании с таким видом УСН имеют возможность платить налоги по ставке, что устанавливалась субъектом РФ ().

Если организация желает воспользоваться такими правами, то нужно это зафиксировать в учетной политике. Необходимо вести учет материальных затрат.

- по цене единицы запаса;

- по средней цене;

- по цене первой покупки (ФИФО).

Такие же методы применимы для продукции, что покупалась в целях перепродажи (подпункт 2 пункта 2 ст. 346.17 НК).

Затраты группируются в соответствии со ст. 5 Положения о составе расходов на изготовление и продажу товара или услуг, что включаются в себестоимость продукции, и в правилах формирований финансового результата:

- расходы на материальные нужды;

- на оплату зарплаты;

- на соцнужды;

- на амортизацию ОС;

- на иные расходы.

При учете реализации товара или иных имущественных объектов используется счет 90 (для продаж), 45 (для отгруженных товаров), 62 (для проведения расчетов с покупателем и заказчиком).

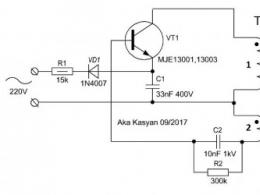

Бухгалтерские проводки по начислению налога по УСН

Рассмотрим основные проводки, которые понадобятся вам при начислении налога.

Рабочий план счетов

Предприятия должны составлять рабочий план счетов бухучета. При любой форме нужно вести учет, основываясь на принципы начислений и двойной записи. Суть в том, что все операции отражают на двух счетах (кредит и дебет) так, чтобы суммы равнялись.

Если компания проводит немного операций, стоит применять упрощенный вид бухучета, когда используется не общий план счетов, а 22 основных счета.

Единый налог на упрощенке нужно отражать на счетах:

Используется две проводки, которые отражают начисление налога на спецрежиме:

Если по итогам налогового периода компания должна платить минимальный налог, то в уполномоченные структуры подается в счет такого налога.

Стоит использовать такие проводки при начислении минимального налога к уплате:

Разница минимального и единого налога в бухгалтерском учете не отражается.

Как учитывать доходы

Начисление единого налога при УСН (авансов) осуществляется по счету 99 (Дт), в котором указываются доходы и убытки, а также 68 (Кт) – для расчета по налогам и сборам.

Прибыль, что получена в течение года на счете 99 отражается так: по кредиту вписывают нарастающим итогом доход, по дебету – как он был использован.

По окончанию отчетного года на сумму использованного дохода уменьшают прибыль, а в отчетах указывают неиспользованные суммы.

При условии, что компания имеет убытки и использовано доход (на соцразвитие, премии и т. п.), сумму убытков оставляют на счете 99, а сумма, что использовалась на мероприятия, отражается как перерасход средств на счете 84 (для непокрытых убытков).

Это возможно, если средств резервных капиталов недостаточно для их покрытия.

Отражение пени

Начисление сумм пени и ее произведенных перечислений отражают текущей датой такими проводками:

Счет 99 используется всегда, в независимости от того, за какие периоды производится оплата пени (за прошлые года или текущий отчетный период).

Основание, которое способствует проведению начисления пени – бухгалтерская справка, уплате – .

Пени отсутствуют в перечне затрат компаний на УСН. А значит, операции, что проводятся с ними, в КУДиР не фиксируют.

Пример

Компания на УСН (доходы минус расходы) ведет бухучет согласно общим правилам. Согласно данным налогового и бухучета за первый квартал получено прибыль в размере 2 млн. руб. Затраты составили 2,1 млн. руб.

В июне прибыль нарастающим итогом превысила 20 000 000 рублей. Как будет отражаться начисление и уплата налога УСН?

Так как прибыль в первом квартале превышает расходы, то авансовые платежи за этот период уплачиваться не должны.

С июня предприятие теряет право применять УСН, поскольку прибыль (20 млн.) больше установленного лимита.

Фирма должна перечислить минимальный налог за 1-й квартал. Рассчитаем сумму налога:

| Дт | Кт | Размер в рублях | Описание проводки |

| 99 | 90 (91) |

100 тыс. | Отражается сумма убытков, что были получены по данным бухучета за 1-й квартал (2 млн. – 2,1 млн.) – записано в марте |

| 99 | 68 | 20 тыс. | Отражается начисление минимального налога – записано после утраты права применять спецрежим |

| 68 | 51 | 20 тыс. | Отражается перечисление суммы минимального налога |

Так как организация теряет право применять УСН, учитывать разницу между сумами перечисленного минимального налога и единого налога в состав затрат не может быть включена.

Видео: упрощенный бухучет для организаций на УСН

Возникающие вопросы

Есть некоторые неясности, которые мешают бухгалтеру нормально работать. Какие вопросы чаще всего интересуют упрощенцев?

Как учитывать операции в турагентстве

При получении бланков путевок, турагент должен их учесть у себя балансом по залоговым ценам или в условных оценках.

Отражение осуществляется с помощью счета 006 (по бланкам строгой отчетности), если заключается или .

Бухучет будет зависеть от участия в расчетах. Рассмотрим проводки:

| Хозоперации | Дебет | Кредит |

| Принято на комиссию путевки в соответствии с накладными, актами приема-передачи | 004 | — |

| Отражается цена реализации путевок | 62 | 76 |

| Списание реализованных путевок | — | 004 |

| Произведено оплату покупателем | 51 | 62 |

| Начисление комиссионного вознаграждения после составления отчетности | 76 | 90 счет, субсчет для отражения выручки от продажи |

| Начислено налог на добавленную стоимость с сумм вознаграждений | 90-3 | 68 счет, субсчет для определения НДС |

| Отражение расчетов с туроператорами | 76с | 51 |

Если в одном пакете находятся услуги, что приобретены у поставщика по агентским договорам и , стоит формировать такие проводки:

За покупную услугу (оплату) поставщикам: Дт 60 Кт 50 (51, 52) на суммы оплаты.

Нюансы, возникающие в общепите

В чем сложности ведения учета в общепите? Необходимо:

- отражать закупку и расходы продуктов;

- вести учет оборудования;

- гарантировать соцобеспечение персонала;

- осуществлять учет разных затрат.

Учет перепродаваемого товара и продуктов для изготовления блюд на счете 41. Так можно упростить учет, поскольку нет требований по отражению продуктов на счетах 10 и 41.

На счете 10 отражаются инвентарь и принадлежности хозяйственного назначения. Бухучет в управляющей компании на УСН, деятельность которой заключена в розничной торговле, должен вестись.

Есть право вести учет купленного товара по продажной цене, что включает цену покупки, торговые наценки, а также ставки НДС. Такие факторы усложняют процесс расчета себестоимости реализованного товара.

Поэтому для цели налогообложения счет 42 не используется. Какой проводкой начислить списание продукции:

Использование счета 40 целесообразно при необходимости оценивания плановой себестоимости от фактической.

Основные проводки, что используются при учете счета 42:

| Проводка | Операция |

| Дт 41.01 Кт 60.01 | Цена продуктов, переданных поставщиками |

| Дт 19.03 Кт 60.01 | Сумма налога на добавленную стоимость (входного) |

| Дт 68.02 Кт 19.03 | Сумма НДС к вычетам |

| Дт 20.01 Кт 41.01 | Стоимость отпущенного товара для изготовления продуктов питания |

| Дт 20.01 Кт 42.01 | Сумма торговых наценок |

| Дт 50.01 Кт 90.01 | Выручка от реализации |

| Дт 90.03 Кт 68.02 | НДС по реализованной продукции |

| Дт 90.02.1 Кт 20.01 | Себестоимость реализованных блюд |

| Дт 90.02.1 Кт 42.01 | Торговая наценка продуктов, что использовались для приготовления реализованных блюд |

| Дт 90.09 Кт 99.01 | Сумма дохода/убытка от хоздеятельности |

Какие проводки использовать, если не учитывается счет 42? (Дт/Кт):

| 41.01/60.01 | Цена продуктов, что фирма получила от поставщиков |

| 19.03/60.01 | Сумма налога на добавленную стоимость (входной НДС) |

| 68.02/19.03 | НДС к вычетам |

| 20.01/41.01 | Цена отпущенных в производственный процесс продуктов |

| 20/02,70,69,60 | Списанные затраты на производственный процесс |

| 43/20.01 | Сумма оприходованной продукции |

| 50.01/90.01.1 | Сумма выручки при реализации |

| 90.02.1/43 | Себестоимость реализованной продукции |

Если у Вас Садоводческое Некоммерческое Товарищество (СНТ)

Садоводческим Товариществом должна утверждаться учетная политика.

Учет поступления и использования средств, что рассчитаны для проведения целевых мероприятий, а также денег, что перечислены другими лицами, осуществляется в соответствии с Планом счетов в счет 86 (для финансирования целевого характера). Кт 86 Дт 76 – финансы для целевой деятельности.

Счет 86 субсчет для отражения вступительных взносов (членских, целевых, прочих) предназначен для ведения учета всех взносов, что уплачиваются членским составом.

На каждом открытом субсчете ведется учет поступивших сумм относительно каждого члена СНТ.

Дт 86 Кт 20 или 26 – отражение использования целевых средств, если они направлены на содержание некоммерческого предприятия.

Земельные участки учитываются как ОС, что не подлежат амортизации. Если Товарищество покупает иные ОС, то они учитываются на счете 01.

Организация должна вести учет прибыли и расходов, если она осуществляет предпринимательскую деятельность.

Затраты на содержание Садового товарищества (со счета 26) распределяются в пропорциональном соотношении к доходам от проведены операций.

Отражаются по Дт 91 и 86. Распределять прибыль между членами товарищества не нужно, если она получена в результате предпринимательской деятельности.

ТСЖ является некоммерческой организацией (пп. 4 п. 3 ст. 50 ГК РФ). Средства ТСЖ состоят из следующих (п. 2 ст. 151 ЖК РФ):

- обязательные платежи, вступительные и иные взносы членов ТСЖ;

- платежи от собственников жилья, которые не являются участниками ТСЖ;

- доходы от предпринимательской деятельности ТСЖ, направленной на выполнение целей, задач и обязанностей ТСЖ (ст. 152 ЖК РФ );

- субсидии на эксплуатацию общего имущества, проведение текущего и капитального ремонта, предоставление отдельных видов коммунальных услуг и иные субсидии;

- прочие поступления.

Учет целевых средств ТСЖ ведет на счете 86 «Целевое финансирование». К счету 86 необходимо открыть субсчета в разрезе источников поступления средств. Рассмотрим бухгалтерский учет взносов ТСЖ, кроме платежей за жилищно-коммунальные услуги, учет которых будет рассмотрен ниже.

| Операция | Дебет счета | Кредит счета |

|---|---|---|

| Начисление причитающихся к получению с членов ТСЖ взносов, включая взносы на капительный ремонт | 86 «Целевое финансирование» | |

| Поступление взносов (кроме взносов на капремонт, которые аккумулируются на специальном счете) | 50 «Касса», 51 «Расчетные счета» | 76 «Расчеты с разными дебиторами и кредиторами» |

| Поступление взносов на капитальный ремонт | 55 «Специальные счета в банках» | 76 «Расчеты с разными дебиторами и кредиторами» |

| Отражение текущих расходов по управлению общим имуществом | 20 «Основное производство», | 60 «Расчеты с поставщиками и подрядчиками», 76 «Расчеты с разными дебиторами и кредиторами» |

| Списание затрат по управлению общим имуществом за счет средств целевого финансирования | 86 «Целевое финансирование» | 20 «Основное производство», 26 «Общехозяйственные расходы» и др. |

Учет предпринимательской деятельности ТСЖ ведется в обычном порядке с использованием счета 90 «Продажи».

Изначально нужно сказать, что бухгалтерский учет обязателен для организаций, применяющих упрощенную налоговую систему. Кроме этого, предприятия должны вести книгу доходов и расходов.

Если организация применяет упрощенный или сокращенный бухгалтерский учет, то вместо регистров разрешается использовать книгу учетов фактов хозяйственной деятельности. Что касается учета зарплаты, то для этого применяют форму № B-8.

Бухгалтерский регистр – это документ, содержащий в себе все операции. Они должны быть систематизированы и находиться в правильном порядке. Это достаточно упрощает работу. Здесь сразу видно, что 51 регистр предназначен для прозрачности целей, на которые были потрачены деньги.

Применяемые формы регистров назначает директор организации, полагаясь на учетную политику. Если организация действует по полному упрощенному бухучету, то и формы учета могут быть упрощены, а информация уже будет заноситься в бланки ведомостей.

Сегодня при подписке на журнал «Упрощенка» - сразу два подарка: Робот-пылесос 2 дополнительных месяца подписки.

Бухгалтерский учет при УСН

В общем случае компании обязаны вести бухгалтерский и налоговый учет. В случае с применением УСН ведение учета в компании происходит в упрощенном порядке. Согласно закона 129-ФЗ компании и предприниматели на УСН вправе не вести бухучет совсем. Но при этом от составления первичных документов компании не освобождены.

Это значит, что компании обязаны вести учет ОС и НМА. Бухучет для таких компаний необходим для того, чтобы определить возможность применения УСН. Право на применение данного режима будет утеряно, если сумма основных средств и НМА превысит 150 млн. рублей. Обязательное применение бухучета требуется при совмещении нескольких режимов, например УСН и ЕНВД.

Исходя из выбранного способа расчета, налогооблагаемой базой может быть:

- доходы, при котором учитывается выручка от реализации товаров (услуг), а также внереализационный доход;

- доходы минус расходы.

К доходам от реализации относят выручку от продажи:

- продукции собственного производства, работ и услуг;

- товаров, в том числе объекты амортизируемого имущества, материалов и др.;

- имущественных прав.

Кроме того, в доходы от реализации также включаются авансы, оплаченные в счет будущих поставок.

К внереализационным доходам относят поступления, которые не вошли в первую группу, то есть:

- имущество, полученное безвозмездным путем, а также работы, услуги, имущественные права, кроме тех, что указаны в ст. 251 НК РФ;

- пени, штрафы, полученные за нарушение контрагентами условий договора, при возмещении ущерба или убытка;

- проценты по кредитам, займам, предоставленным фирмой;

- материалы, запчасти, полученные при демонтаже/ликвидации зданий, оборудования и прочего имущества фирмы.

Отражена сумма выручки за реализованную продукцию с учетом скидки;

Дебет 90 субсчет «Себестоимость продаж» Кредит 41 (43)

Списана учетная цена реализованной продукции.

Сторнирована выручка на сумму предоставленной скидки.

Помимо этого, придется менять первичные документы или вносить в них исправления. И здесь поставщик должен либо выписать покупателю новые накладные (на сумму с учетом скидки), либо предъявить ему дополнительные бумаги к отгрузочным первичным документам, в которых указать на то, что первоначальная цена изменилась.

Дебет 60 Кредит 51

Дебет 60 Кредит 51

Начисление минимального налога УСН: проводки

Предположим, что какая-либо хозяйственная ситуация завершилась. Тогда бухгалтер берет дело в свои руки, отражая этот факт проводкой.

Чтобы провести разные налоги, счет 68 разделяют на несколько субсчетов:

68.1 – для расчетов по налогу УСН;

68.2 – для иных расчетов.

Иногда случается, что общий доход получается больше или меньше, чем фактическая сумма налога. В таком случае нужно либо добавить сумму, либо ее отнять.

В этом случае применяют следующие проводки:

Начислен УСН (авансовый платеж по налогу) – Дт-99 – Кт 68.1;

Перечислить аванс по налогу – Дт 68.1 – Кт 51;

Начислен налог УСН за год – Дт 68.1 – Кт 99.

Итоговая сумма, которая соответствует годовым начислениям по декларации, должна соответствовать сумме, которая начислена за этот же год по счетам 68.1 и 99.

Если сумма авансов превышает сумму налога за год, то

эту переплату можно вернуть.

Если по итогам налогового периода компания на УСН «доходы минус расходы» получила убыток, то она обязана уплачивать минимальный налог. Его начисление также отражается соответствующими бухгалтерскими проводками. При этом если в течение года уплачивались авансовые платежи, то в ФНС следует подать заявление о зачислении аванса в счет минимального налога.

Обязанность по уплате минимального налога при УСН может возникнуть только при УСН с объектом налогообложения доходы минус расходы. Для определения необходимости уплаты минимального налога, данный платеж рассчитывается по итогам года следующим образом: 1% х доходы, учитываемые при УСН.

Уплата минимального налога потребуется только в том случае, если его размер больше, чем размер единого налога, исчисленного в общем порядке. Таким образом организации потребуется рассчитать две суммы, после чего сравнить их и уплатить ту, которая больше.

Налог и авансы по нему зачисляются на 99 счет, где они учитываются в виде доходов или убытков. Для расчетов по данному налогу используется 68 счет. Прибыль учитывают нарастающим итогом с начала года. По завершении периода, на использованных доход уменьшается прибыль, а неиспользованные затраты отражаются в отчетах. Начисление пени также отражается проводкой Д99 К68. Проводкой Д68 К 51 отражается уплата пени по налогу.

Перечислено вознаграждение экспедитору.

Начисление УСН (проводки и применяемые счета) – задача не такая сложная, как кажется на первый взгляд. Иногда это может вызвать затруднения даже у опытных бухгалтеров, которые знают свое дело практически наизусть. Основы бухгалтерского учета при упрощенке Изначально нужно сказать, что бухгалтерский учет обязателен для организаций, применяющих упрощенную налоговую систему. Кроме этого, предприятия должны вести книгу доходов и расходов. Если организация применяет упрощенный или сокращенный бухгалтерский учет, то вместо регистров разрешается использовать книгу учетов фактов хозяйственной деятельности. Что касается учета зарплаты, то для этого применяют форму № B-8. Бухгалтерский регистр – это документ, содержащий в себе все операции. Они должны быть систематизированы и находиться в правильном порядке. Это достаточно упрощает работу.

Начисление усн (бухгалтерские проводки)

Внимание

Отказ банка в проведении операции можно обжаловать Банк России разработал требования к заявлению, которое клиент банка (организация, ИП, физлицо) может направить в межведомственную комиссию в случае, когда банк отказывается проводить платеж или заключать договор банковского счета (вклада). < … «Больничное» пособие: нужно ли выплачивать за отработанные дни болезни В случае, когда в день оформления листка нетрудоспособности сотрудник находился на рабочем месте и получил за этот день зарплату, «больничное» пособие за этот день не начисляется. < … Главная → Бухгалтерские консультации → Бухгалтерский учет Актуально на: 10 февраля 2017 г.

Упрощенная система налогообложения (УСН) – специальный налоговый режим, применяемый в соответствии с гл. 26.2 НК РФ.

Начисление усн: бухгалтерские проводки

В избранноеОтправить на почту Начисление УСН (проводки и применяемые счета) - вопрос, казалось бы, несложный, но иногда вызывает затруднения у бухгалтеров.

Налоги по УСН: особенности, проводки, регламент, отчетность

Рассмотрим, какие при начислении УСН проводки формируются в бухгалтерском учете.

Бухгалтерский учет при УСН Счета, используемые в проводках по начислению налога УСН Начислен налог по УСН - делаем проводку Итоги Бухгалтерский учет при УСН Бухгалтерский учет в организациях, применяющих УСН, обязателен. Чаще всего они относятся к субъектам малого предпринимательства (СМП), и вправе осуществлять учет в упрощенной форме.

Кроме того, они ведут книги учета доходов и расходов, которые для этой системы налогообложения являются налоговыми регистрами.

Начисление усн: проводки

6 ст. 346.18 НК РФ). Пени по УСН: проводка Бухгалтерский учет налоговых штрафов по УСН, к примеру, за непредставление налоговой декларации по упрощенке, и пени за неуплату «упрощенного» налога ведется аналогично начислению налога на УСН, т. е.

Какие используют проводки по начислению налога усн в 2018 году

Об условиях применения УСН, учетной политике на УСН, ставках по налогу и других аспектах применения упрощенки мы рассказывали в наших консультациях. В этом материале напомним о том, какие проводки делаются по начислению УСН. Налог при УСН: бухгалтерская запись Начисление налога при применении упрощенной системы налогообложения отражается в бухгалтерском учете по аналогии с начислением налога на прибыль по дебету счета 99 «Прибыли и убытки» и кредиту счета 68 «Расчеты по налогам и сборам» (Приказ Минфина от 31.10.2000 № 94н). При этом вид бухгалтерской записи не зависит от выбранного объекта налогообложения – «доходы» или «доходы, уменьшенную на величину расходов»: Дебет счета 99 – Кредит счета 68 Данной проводкой начисляются как авансовые платежи в течение календарного года по итогам отчетных периодов, так и итоговый налог по результатам года.

Составление отчетности при использовании усн

Начисление единого налога Расчет суммы единого налога, которую необходимо начислить и выплатить организации (или ИП) на УСН, зависит от того, какая схема упрощенного режима избрана хозяйствующим лицом и какая ставка налога применяется – 6% или 15%. Рассмотрим обе ситуации на примерах. УСН по схеме «доходы 6%» ООО «Кардинал» находится на упрощенном режиме налогообложения по схеме «доходы» и уплачивает в бюджет единый налог в размере 6% от общего дохода, полученного по итогам года.

По результатам 2016 года «Кардинал» получил доход в размере 187.322 руб. Следовательно «Кардинал» должен перечислить в бюджет сумму 11.239 руб.

(187.322 руб. * 6%). Проводки по начислению и выплате налога бухгалтер «Кардинала» отразит так: Дебет Кредит Описание Сумма Документ 99 68 Единый налог Отражено начисление единого налога, который «Кардинал» должен перечислить по итогам 2016 года 11.239 руб.

Основные проводки при расчете налога по усн

Если Вы испольщуете УСН, то Вы имеете права признавать такие виды расходов:

- покупка основных средств, необходимых в ходе ведения деятельности (мебель, оборудование, компьютер и т.п.);

- приобретение расходных материалов;

- покупка товаров, которые Вы планируете перепродать;

- входной НДС;

- прочие налоги и сборы;

- телекоммуникационные услуги;

- коммунальные и эксплуатационные услуги (например, возмещение электроэнергии арендодателю);

- платежи за страхование сотрудников.

Каким образом учесть расходы и как уменьшить налогооблагаемую базу – смотрите на примере ниже. ООО «Мастер Плюс» использует УСН (схема «доходы минус расходы»).

18.12.2016 между «Мастером Плюс» и оператором связи «Телеком» заключен договор, согласно которому «Мастер Плюс» имеет возможность отправлять отчетность в органы статистики в электронной форме.

Налоги по усн: особенности, проводки, регламент, отчетность

Расчет налога уплачиваемого в связи с применением упрощенной системы налогообложения (УСНО) за расчетный период выполняется после принятия и проведения всех первичных документов, участвующих в формировании доходов и расходов, формирования книги учета доходов и расходов при УСН и расчета налоговой декларации по УСН. При ведении учета в программе 1С Бухгалтерия 8 доходы и расходы хозяйственной деятельности учитываются всеми типовыми документами бухгалтерской конфигурации.

Книга доходов и расходов формируется специализированным отчетом через меню «Отчеты» – «Книга учета доходов и расходов по УСН» с обязательной проверкой результатов заполнения, потому что данный отчет формируется не по правилам бухгалтерских проводок, а на основании отдельного учетного механизма 1С.

7 марта 2016начисление усн проводки

Это обеспечивается бухгалтерскими проводками, сопровождающими каждую финансовую операцию. Каждый факт хозяйственной жизни фирмы должен быть зафиксирован своей проводкой.

Это позволит составить безупречный баланс. Для организации на УСН в бухучете нужно правильно отразить затраты и доходы. Чтобы формировать проводки по начислению и уплате налога на доходы (по обоим вариантам), применяют следующие счета:

- счет 51 - на нем фиксируют все операции по поступлению и списанию денежных средств;

- счет 68 - производят начисление налога на доход, в том числе ежеквартальных авансов по нему; здесь же осуществляют записи и по другим налогам;

- счет 99 - отражают суммы начисленного упрощенного налога.

При начислении налога УСН проводка используется следующая: Дт 99 Кт 68.

Расчет и начисление налога усн в 1с бухгалтерии 8

Проверка заполнения книги доходов и расходов особенно важна при учетной политике по упрощенке «доходы минус расходы» до того как начислить налог. Налоговая декларация по УСН заполняется как типовой регламентированный отчет 1С через соответствующее меню, в которой и производится полный расчет по УСНО.

Меню Отчеты - Регламентированные отчеты - раздел Налоговая отчетность. В декларации указываются полученные доходы и принятые расходы и выполняется расчет налога УСН в соответствии со ставкой и учетной политикой организации: по доходам или доходы минус расходы. А вот документа, который бы начислял сумму налога подлежащего к уплате в бюджет по упрощенке и формировал соответствующую проводку, в программе 1С то и нет. Регламентированные отчеты проводки формировать не умеют.

Налоговые платежи по УСН отражаются проводкой Дт 68.12 Кт 51 банковским документом с видом операции «Перечисление налога», находится в меню «Банк». Оплата авансового платежа по налогу производится ежеквартально: до 25 числа месяца следующим за окончанием квартала, то есть до 25 апреля, 25 июля и 25 октября. За год налог уплачивается организациями до 31 марта, для индивидуального предпринимателя - до 30 апреля года следующего за отчетным. Если организация или ИП находятся на УСНО с объектом налогообложения доходы, то сумму налога можно уменьшить на страховые взносы, уплаченные за работников и перечисленные индивидуальными предпринимателями за себя, а также на сумму пособий по временной нетрудоспособности, но не более 50% от суммы начисленного налога. ИП без работников могут уменьшить налог на полную сумму платежей страховых взносов.

Например, транспортные услуги по доставке товаров отражаются в составе расходов в налоговом учете на УСН после того, как они фактически оказаны и оплачены. 3. Поступление товаров на УСН Перед тем, как перейти к особенностям налогового учета на УСН, посмотрим особенности по проводкам в ситуациях, когда купили и продали товар на УСН.

Начисление УСН (бухгалтерские проводки)

Поступивший от поставщика товар приходуется на счет 41 «Товары», который предназначен для обобщения информации о наличии и движении товарно-материальных ценностей, приобретенных в качестве товаров для продажи. Дебет 41 – Кредит 60-1 – поступление товаров на УСН Эта проводка делается на основании товарной накладной (ТОРГ-12) на всю сумму, включая НДС. Отдельно он не выделяется. Если есть другие затраты, связанные с приобретением товаров, то проводка по их отражению будет та же самая, т.е.

Правила ведения бухгалтерского учета в торговле

- Д44 К70,69,02,76,71,04,05 - начислены издержки обращения за отчетный месяц

- Д90.9 К99 - прибыль

- Д99 К90.9 - убыток

Расчет торговой наценки в розничной торговле

- Определяем средний процент торговой наценкиТорговая = сальдо на начало месяца по счету 42 + оборот по К42×100%наценка оборот по К41 + сальдо на конец месяца по счету 41

- Определяем сальдо на конец месяца по счету 42сальдо на конец месяца по счету 41 х средний % наценки

- Определяем торговую наценкуТорговая наценка = сальдо на начало месяца по счету 42 + оборот по К42 - сальдо на конец месяца по счету 42

Учет у комитента Комитент отражает выручку от реализации товара по дате получения извещения комиссионера об отгрузке товара покупателю.

Проводки в розничной торговле

Ограничения есть только по отношению к ценам, регулируемым государством, например, на хлеб или лекарства. Вопрос №3. Как списывать наценку, если в магазине большой ассортимент и ведется суммовой учет товаров без использования программного обеспечения? Ответ.

Действующее законодательство не обязывает вести аналитический учет наценки в разрезе товаров. Поэтому удобнее всего рассчитывать реализованное наложение по итогам месяца.

Внимание

Рн = Нк ÷ (Рт + От) × 100, где: Рн – реализованное наложение; Рт – сумма проданного товара за месяц (дебетовый оборот сч. 90.1 за месяц); От – остаток ТМЦ на конец месяца (С-до сч. 41); Нк–сумма наценки на начало периода и поступившей за месяц (С-до сч. 42, то есть С-до 42 нач. + кредитовый оборот по 42 сч.). Вопрос №4.

Но цены на товары все время меняются. И если у нас есть несколько партий, каждая из которых приобреталась по своей цене, то нужно использовать один из методов списания расходов на товары, который вы закрепите в учетной политике: - по средней себестоимости: определяется по каждому виду товаров делением общей себестоимости на реализованное количество; - метод ФИФО: товары, которые реализуются первыми, оцениваются по стоимости первых приобретений с учетом остатков на начало периода. - по стоимости единицы: у каждого товара своя себестоимость. 5. Когда списывать товары на УСН на расходы Итак, с бухгалтерским учетом мы разобрались.

Теперь узнаем, как списывать расходы на товары на УСН в налоговом учете.

Как вести бухгалтерский учет в розничной торговле

Дебет 41 – Кредит 60-1 – на сумму 1000 руб. – расходы на доставку включены в стоимость закупленных товаров Себестоимость закупленной партии -36 400 руб. 17 февраля: Дебет 60-1 – Кредит 51 - на сумму 1000 руб. – оплачены с расчетного счета расходы на доставку 5 марта: Дебет 60-1 – Кредит 51 - на сумму 35400 руб. – оплачены с расчетного счета товары поставщику В налоговом учете можно включить в расходы стоимость доставки на 17 февраля (услуга оказана и оплачена) в сумме 1000 руб. 8. Продолжаем пример – закупаем вторую партию 10 марта 2016 года ООО «Уютный дом» закупило у ООО «Техносила» еще одну партию таких же утюгов (15 штук), при этом в цену покупных товаров включена стоимость их доставки.

Купили и продали товар на усн: бухгалтерский и налоговый учет

Операция Дебет счета Кредит счета Приобретены товары 41 60 «Расчеты с поставщиками и подрядчиками» Отражен НДС по приобретенным товарам 19 «НДС по приобретенным ценностям» 60 Отражены посреднические услуги по приобретению товаров, расходы по доставке, таможенные пошлины 41 60, 76 «Расчеты с разными дебиторами и кредиторами» Отражена выручка от продажи товаров 62 «Расчеты с покупателями и заказчиками» 90 «Продажи», субсчет «Выручка» Начислен НДС с проданных товаров 90, субсчет «НДС» 68 «Расчеты по налогам и сборам» Списана себестоимость проданных товаров 90, субсчет «Себестоимость продаж» 41 Отражены расходы, связанные с продажей товаров 44 «Расходы на продажу» 60, 10 «Материалы», 70 «Расчеты с персоналом по оплате труда», 69 «Расчеты по социальному страхованию и обеспечению» и др.

Бухгалтерский учет в торговле проводки

Иногда складывается впечатление, что в нашей стране мы ничего не производим, только торгуем. Супермаркеты, торговые центры, магазины, магазинчики, палатки и ларечки заполонили города.

Так и хочется воскликнуть: производство, где ты, ау! Но бухгалтеру не приходится выбирать себе работу. Есть торговля, а значит, ее нужды нужно качественно обслуживать.

Большая часть небольших торговых предприятий работает на УСН. Поэтому в данной статье мы разберемся с бухгалтерским и налоговым учетом в ситуации, когда организация работает на УСН.

Итак, купили товар, затем продали товар на УСН. Что делать с этим бухгалтеру? Содержание статьи: 1. Что такое товары 2. Фактическая себестоимость товаров 3.

Поступление товаров на УСН 4. Продали товар на УСН 5. Когда списывать товары на УСН на расходы 6. Как включать в расходы НДС по товарам на упрощенке 7.

Покупка и реализация товара - проводки на примере 8.

Учет товара при усн

Учет затрат в торговле Предприятия торговли учет расходов ведут только на 44 счете «Коммерческие расходы», так как у них нет ни основного производства, ни общехозяйственных затрат. Учет ведется по-статейно. Основные статьи расходов:

- Амортизация ОС;

- Аренда;

- Зар.

- Налоги и взносы;

- Реклама;

- Транспортные услуги и т.д.

Все расходы фиксируются в дебет счета, а в конце месяца закрываются на финансовый результат. Данный счет может иметь сальдо только по затратам на доставку ТМЦ.

Все остальные статьи закрываются проводкой Дт 90.2 Кт 44. Поэтому транспортные затраты зачастую выделяют на отдельном субсчете.

Бухгалтерский учет в торговле

- Д19 К60 - учтен НДС

- Д68 К19 - зачет НДС из бюджета

- Д60 К51 - оплата поставщику за товар

Бухгалтерские проводки по реализации товара покупателю:

- Д62 К90.1 - продажная стоимость с НДС

- Д90.3 К68 - начислен НДС к уплате

- Д90.2 К41 - реализованный товар списан с учета по фактической стоимости (либо по единице учета товаров, либо по ФИФО)

- Д51 К62 - поступила оплата от покупателя

- Д44 К70,69,02,76,71 - начислены издержки обращения за отчетный месяц

- Д90.2 К44 - списаны издержки обращения за отчетный месяц

Определение финансового результата

- Д90.9 К99 - прибыль

- Д99 К90.9 - убыток

Учет товаров в розничной торговле в продажных ценах Если учет товаров в розничной торговле ведется по продажной цене, об этом обязательно должно быть указано в учетной политике организации.

Розничная продажа товара (или ритейл) является одним из завершающих этапов его обращения. Товар, реализованный посредством розничной торговли, поступает непосредственно потребителю для личного использования. В данной статье мы поговорим об особенностях ритейла, а также об основных принципах бухгалтерских проводок в розничной торговли. Содержание

- 1 Понятие и особенности розничной торговли

- 2 Операции по розничной торговле в учете

- 2.1 Реализация приобретенного товара в розницу

- 2.2 Розничная торговля собственной продукцией

Понятие и особенности розничной торговли Основной критерий, определяющий торговлю розничной, является то, что товар реализуется конечному потребителю. При этом подразумевается, что покупатель будет использовать товар исключительно в личных целях.

Какие используют проводки по начислению налога УСН в 2018 году

Кассовый метод: учет расходов

При упрощенной системе с объектом налогообложения "доходы минус расходы" налоговую базу составляют не только доходы. Ее можно уменьшить на затраты, правда, только если выполнены необходимые условия.

О порядке учета доходов в журнале уже рассказывалось (статья "Кассовый метод: основные положения и неочевидные моменты" // Упрощенка, 2010, N 1). Теперь поговорим о расходах. Как отражать расходы при налогообложении указано в п. 2 ст. 346.17 НК РФ. О кассовом методе не говорится, однако именно им руководствуются, признавая расходы при упрощенной системе.

Состав расходов и необходимые условия

Если при общем режиме налогоплательщики вправе признавать все расходы, для которых выполнены определенные условия, то выбравшим упрощенную систему сложнее. При объекте налогообложения "доходы минус расходы" разрешается снижать налоговую базу только на те затраты, которые указаны в закрытом перечне (п. 1 ст. 346.16 НК РФ). Хотя это и существенное ограничение, но учетных позиций не так уж мало — их 39, то есть самые важные виды затрат приняты во внимание (на покупку основных средств, материалов, товаров, оплату труда и т.д.). Таким образом, перед тем как учесть расходы, нужно выяснить, упомянуты они в перечне или нет.

Примечание. Последний подпункт в п. 1 ст. 346.16 НК РФ — 36, однако есть пп. 2.1, 2.2 и 2.3.

Предположим, упомянуты. Можно ли сумму включить в налоговую базу? К сожалению, пока рано. Согласно п. 2 ст. 346.16 НК РФ сделать это удастся лишь в том случае, если выполнены условия п. 1 ст. 252 НК РФ. Напомним: расходы необходимо осуществить, обосновать и документально подтвердить. Обоснованными являются экономически оправданные затраты, которые можно выразить в денежном эквиваленте, а для подтверждения требуется иметь в наличии документы, оформленные в соответствии с законодательством РФ либо других стран, если затраты производились за рубежом. Еще один важный момент. Любые затраты признаются расходами лишь тогда, когда они понесены в интересах деятельности, направленной на получение дохода.

Пример 1 . ООО "Первоцвет" с 2010 г. применяет УСН (объект налогообложения — доходы минус расходы). В феврале 2010 г. всем работающим мужчинам была выплачена премия ко Дню защитника Отечества. Можно ли отнести потраченную сумму на расходы?

В пп. 6 п. 1 ст. 346.16 НК РФ обозначены расходы на оплату труда. Согласно ссылке из п. 2 той же статьи их состав приведен в ст. 255 НК РФ, в п. 2 которой упомянуты премии. На первый взгляд ничто не мешает учесть в налогах выплаты, произведенные обществом. Однако вспомним, что они устанавливались не за хорошую работу, а были приурочены к празднику, следовательно, экономически неоправданны и не связаны с деятельностью, цель которой — получить доход. Поэтому суммы, выплаченные работникам, нельзя включить в налоговую базу. Заметим, что руководству общества нужно было найти другой повод для поощрения (допустим, назначить премию за выполненный план, учет которой в расходах не вызывает вопросов).

Общие принципы учета расходов

Если расходы указаны в перечне и соответствуют определенным критериям, их можно признать при налогообложении. Как уже упоминалось, при упрощенной системе используется кассовый метод и главным условием учета расходов является оплата (п. 2 ст. 346.17 НК РФ). То есть рассчитались с партнером — на перечисленную ему сумму уменьшили налоговую базу. Хотя есть одно существенное обстоятельство: расходами называются не только оплаченные, но и осуществленные затраты. Это означает, что выданные авансы некоторое время (пока расходы не будут произведены) учесть не удастся.

Пример 2 . ООО "Персей" применяет УСН с объектом налогообложения "доходы минус расходы". В январе общество полностью перечислило арендную плату за 2010 г. в сумме 360 000 руб. (без НДС). Когда эту сумму можно отнести на расходы?

Арендная плата признается при упрощенной системе в расходах (пп. 4 п. 1 ст. 346.16 НК РФ), но в данном случае сумма перечислена авансом и всю сразу ее учесть нельзя. В последний день каждого месяца (31 января, 28 февраля и т.д.) обществу необходимо списывать в расходы по 30 000 руб. (360 000 руб. : 12 мес.).

Частные случаи

Чтобы отражать некоторые виды расходов, кроме оплаты, требуется соблюдать дополнительные условия.

Расходы на покупку сырья и материалов

О порядке учета стоимости сырья и материалов, а также прочих материальных расходов, расходов на оплату труда, процентов по заемным средствам и платы за сторонние услуги говорится в пп. 1 п. 2 ст. 346.17 НК РФ. Собственно, специальных условий не предъявляется — все затраты можно включить в налоговую базу сразу, как они оплачены. Заметим, до 2009 г., чтобы учесть стоимость сырья и материалов, этого было мало. Требовалось их списать в производство. 1 января 2009 г. Федеральным законом от 22.07.2008 N 155-ФЗ в пп. 1 п. 2 ст. 346.17 НК РФ внесены изменения, и дожидаться отпуска в производство сырья или материалов теперь необязательно.

Расходы на товары

А вот учесть в расходах суммы, потраченные на покупку товаров, предназначенных для продажи, можно лишь после реализации этих товаров (пп. 2 п. 2 ст. 346.17 НК РФ). При этом продавец вправе выбрать один из четырех методов оценки стоимости:

- по стоимости первой поставки (ФИФО);

- по стоимости последней поставки (ЛИФО);

- по средней стоимости;

- по стоимости единицы товара.

Попутные затраты (на хранение, обслуживание, транспортировку и пр.) можно учесть в последний из дней, когда они были осуществлены или оплачены. Их учет вопросов не вызывает. А о расходах на покупку товаров поговорим подробнее.

Итак, покупную стоимость товара можно списать, погасив задолженность перед поставщиком и совершив реализацию. Согласно п. 1 ст. 39 НК РФ реализацией является переход права собственности на вещь, результат работы или услуги. Таким образом, достаточно рассчитаться с поставщиком и передать право собственности покупателю. Однако, по мнению Минфина (см., например, Письмо от 12.11.2009 N 03-11-06/2/242), для учета расходов необходимо еще получить плату от покупателя. Позиция спорная. Чиновники апеллируют к п. 2 ст. 39 НК РФ, в соответствии с которым налогоплательщики должны определять момент реализации исходя из части второй Налогового кодекса. Между тем в гл. 26.2 НК РФ о моменте реализации ничего не говорится. В п. 1 ст. 346.17 НК РФ лишь упомянуто, в какой день признавать доход от реализации. Значит, требовать для учета наличие еще одной операции незаконно. Как быть?

Примечание. Обычно договор предусматривает переход права собственности при отгрузке товара.

Рекомендуем следующее. Тем, кому нежелательно дискутировать с налоговиками и чьи покупатели оплачивают товар сразу либо в течение небольшого срока (нескольких дней, недели), можно поступать, как настаивает Минфин, и учитывать товары после того, как погашена задолженность перед поставщиком, продан товар и получены за него деньги. Если же есть смысл и намерение отстаивать свою позицию, то советуем списывать расходы до расчета с покупателем. Однако при этом нужно быть готовым к разбирательствам, вплоть до судебных.

Начисление налога по УСН — бухгалтерские проводки

Добавим, что решения в пользу налогоплательщиков по данному вопросу есть.

Налоги и сборы

С подобными расходами все просто: они признаются в размере уплаченных сумм (при этом, разумеется, налоги и сборы должны быть начислены). Те же правила действуют в случае погашения задолженности за прошлые годы, только нужно проверить, при каком режиме она образовалась. Если при общем, то, находясь на упрощенной системе, учесть ее уже нельзя.

Примечание. Ознакомьтесь с Постановлениями ФАС Восточно-Сибирского округа от 03.11.2009 по делу N А10-2005/2009 и от 06.10.2009 по делу N А33-1659/09, а также ФАС Волго-Вятского округа от 25.09.2009 по делу N А39-4425/2008.

Пример 3 . ООО "Сегмент" применяет упрощенную систему с объектом налогообложения "доходы минус расходы" с 2009 г. В 2008 г. общество работало на общем режиме, используя метод начислений. 5 февраля 2010 г. оно погасило задолженность по транспортному налогу за 2009 и 2008 гг., равную соответственно 28 000 и 14 000 руб. Какую сумму можно отразить в расходах?

При упрощенной системе разрешается уменьшать налоговую базу на налоги и сборы, уплаченные согласно законодательству (пп. 22 п. 1 ст. 346.16 НК РФ). Так что перечисленный транспортный налог можно отнести на расходы. Осталось понять, за какой год. В 2008 г. общество находилось на общем налоговом режиме и финансовые показатели учитывало методом начисления. Значит, транспортный налог за это время был отражен в базе по налогу на прибыль и 5 февраля 2010 г. в налоговой базе при УСН можно признать только налог, уплаченный за 2009 г. Это 28 000 руб.

Расходы на основные средства и нематериальные активы

Согласно пп. 4 п. 2 ст. 346.17 НК РФ суммы, потраченные на приобретение, создание, строительство, изготовление, реконструкцию, модернизацию, достройку, дооборудование, реконструкцию и техническое перевооружение основных средств, а также на приобретение и создание нематериальных активов, отражаются в последний день отчетного или налогового периода. Что это означает? То, что налоговую базу можно уменьшить только на оплаченные суммы. Кроме того, расходом является стоимость объектов, используемых в предпринимательской деятельности. Впрочем, данное уточнение излишне: как мы говорили, любая трата должна быть обоснованной.

Напомним еще, что рассматриваемые расходы учитываются не единовременно, а равными долями в течение налогового периода (п. 3 ст. 346.16 НК РФ). Однако в Налоговом кодексе не указан порядок списания в расходы стоимости частично оплаченных объектов. Например , если половина задолженности перед поставщиком погашена в одном году, а половина — в другом. Ответы на аналогичные вопросы придется искать самим и отражать применяемые способы в учетной политике.

Расходы при оплате векселем

Правила для данного случая указаны в пп. 5 п. 2 ст. 346.17 НК РФ. Учет зависит от того, чей вексель передан в счет погашения задолженности. Если собственный, то расходы признаются оплаченными после его оплаты деньгами, если третьих лиц — на дату передачи векселя. Определяя величину расхода, исходят из цены договора. Только нельзя забывать, что расход не может превышать номинал векселя.

Пример 4 . ООО "Полет" применяет УСН с объектом налогообложения "доходы минус расходы". За материалы стоимостью 25 000 руб. (без НДС), приобретенные в январе для производства, 1 февраля 2010 г. был передан вексель Сбербанка номиналом 24 000 руб. Поставщик принял его и посчитал задолженность погашенной. Когда и в какой сумме можно учесть расходы на материалы?

Стоимость материалов списывается в расходы после расчета за поставку (пп. 1 п. 2 ст. 346.17 НК РФ). Поскольку в качестве оплаты общество предложило не собственный, а банковский вексель, расходы отразим 1 февраля 2010 г. Разберемся с их величиной. Сумма по договору составляет 25 000 руб., но номинал векселя меньше — 24 000 руб. Получается, в расходах общество имеет право учесть лишь 24 000 руб.

На заметку. Расходами признаются не только налоги, но и взносы

Согласно пп. 22 п. 1 ст. 346.16 НК РФ при упрощенной системе к расходам относятся налоги и сборы, уплачиваемые в соответствии с законодательством. А как же взносы?

В этом году предприниматели и организации, применяющие упрощенную систему, перечисляют взносы на пенсионное страхование и на социальное страхование на случай травматизма, а со следующего, помимо сумм на обязательное медицинское страхование, должны будут добавить взносы на страхование на случай временной нетрудоспособности и в связи с материнством. Неужели эти отчисления не повлияют на налог? Не беспокойтесь, все упомянутые взносы указаны в пп. 7 п. 1 ст. 346.16 НК РФ и будут считаться расходами. Чтобы их списать, специальных условий в п. 2 ст. 346.17 НК РФ не предусмотрено, значит, учет расходов возможен сразу после оплаты (конечно, в пределах начисленных сумм).

Л.А.Масленникова

эксперт журнала "Упрощенка"

Регламент того, в каком размере должен начисляться налог по «упрощенке» четко прописан в статье №346 пункт №20 Налогового кодекса. Всего работает две величины процентных ставок: 6% и 15%.

- УСН при 6%-ной ставке . Казалось бы, что сумма совсем небольшая и по силам любому предприятию, но особенность состоит в том, что эта ставка начисляется с общего дохода, из которого еще не будут вычтены расходы.

- УСН при 15%-ной ставке . Этот налог насчитывается на прибыль, а не на доход, как в первом случае. То есть сначала предприятие проводит вычет всех расходов из общего дохода, а потом из оставшейся суммы вычисляет 15%. В 2009 году в этом сборе произошли некоторые перемены и теперь ставка может варьироваться от 5 до 15% в зависимости от категории налогоплательщика.

Для того, чтобы определить более оптимальную систему снятия налога, достаточно произвести самые простейшие расчеты. Если вы решили выбрать второй метод с 15%-ной ставкой, то имейте в виду, что каждый расход должен будет подтверждаться официальным документов.

Когда партнеры по бизнесу за основу используют «черную бухгалтерию», а таких предостаточно, то надеяться на документальное подтверждение не стоит.

Обратите внимание. Ставка % УСН может варьироваться в зависимости от региона предпринимательской деятельности.

По материалу пока еще не задан ни один вопрос, у вас есть возможность сделать это первым

Многие организации, относящиеся к категории микропредприятий, применяют основную систему налогообложения, которая предусматривает исчисление и уплату налога на прибыль, НДС и т.д.

При этом начисление и уплату налога отражаем на счетах бухгалтерского учета также, как и любой другой факт хозяйственной жизни организации.

В Отчет о финансовых результатах за календарный год мы указываем сумму исчисленного налога на прибыль как значение специально предусмотренного показателя по строке 2410 упрощенной формы отчета «Налоги на прибыль (доходы)».

Делать это нужно, по общему правилу, с учетом требований ПБУ 18/02, позволяющими устранить те расхождения, которые есть в бухгалтерском и налоговом учете.

(Все дело в том, что из-за различий в составе и порядке признания доходов и расходов величина бухгалтерской (балансовой) и налогооблагаемой прибыли может не совпадать. А значит, просто умножить полученную прибыль на ставку налога недостаточно.

Методы начисления налога по упрощенной системе

Справочник бухгалтера представляет собой сборник законодательных актов и методических рекомендаций по постановке и ведению бухгалтерского и налогового учета в предприятиях и организациях любых направлений деятельности. Материалы, размещенные на нашем сайте, могут быть полезны самому широкому кругу пользователей: бухгалтерам, специалистам по налоговому учету, руководителям финансовых служб, а также студентам экономических специальностей.

– начисленные суммы пени;

Если вы не уверены в добросовестности ваших контрагентов, подумайте несколько раз, прежде чем выбрать в качестве основы по УСН «доходы -расходы».

Также помните, что при определении базы действуют некоторые особые условия:

От правильности отражения хозяйственной деятельности фирмы в учетных документах зависит достоверность составленного баланса. Это обеспечивается бухгалтерскими проводками, сопровождающими каждую финансовую операцию. Каждый факт хозяйственной жизни фирмы должен быть зафиксирован своей проводкой. Это позволит составить безупречный баланс.

Для организации на УСН в бухучете нужно правильно отразить затраты и доходы. Чтобы формировать проводки по начислению и уплате налога на доходы (по обоим вариантам), применяют следующие счета:

- счет 51 - на нем фиксируют все операции по поступлению и списанию денежных средств;

- счет 68 - производят начисление налога на доход, в том числе ежеквартальных авансов по нему; здесь же осуществляют записи и по другим налогам;

- счет 99 - отражают суммы начисленного упрощенного налога.

Дт 99 Кт 68.

Как правильно вести бухучет упрощенцам? Какие нюансы стоит учитывать и какого порядка придерживаться?

Ведь известно, что организации переходят на УСН именно из-за упрощенного ведения налогового и бухгалтерского учета. Какие могут быть сложности и насколько просто отражать операции на спецрежиме?

Рассмотрим основные проводки, которые понадобятся вам при начислении налога.

Рабочий план счетов

Предприятия должны составлять рабочий план счетов бухучета. При любой форме нужно вести учет, основываясь на принципы начислений и двойной записи. Суть в том, что все операции отражают на двух счетах (кредит и дебет) так, чтобы суммы равнялись.

Если компания проводит немного операций, стоит применять упрощенный вид бухучета, когда используется не общий план счетов, а 22 основных счета.

Отправить на почту

Начисление УСН (проводкии применяемые счета) - вопрос, казалось бы, несложный, но иногда вызывает затруднения у бухгалтеров. Рассмотрим, какие при начислении УСН проводки формируются в бухгалтерском учете.

Начислен ЕСН в Пенсионный фонд РФ с сумм оплаты труда работников, занятых освоением новых производств и другими работами, учитываемыми в составе расходов будущих периодов. Бухгалтерский регистр по начислению ЕСН,Бухгалтерская справка. 69 51 Уплачен ЕСН в Пенсионный фонд РФ. Платежное поручение (0401060),Выписка банка по расчетному счету. 20, 23, 25, 26, 29, 44 69-3

Начислен единый социальный налог (ЕСН) в Федеральный фонд обязательного медицинского страхования РФ с сумм оплаты труда работников. Бухгалтерский регистр по начислению ЕСН,Бухгалтерская справка. 91-2 69-3 Начислен ЕСН в Федеральный фонд обязательного медицинского страхования РФ с сумм оплаты труда сотрудников за работы, связанные с выбытием основных средств и иных активов. Бухгалтерский регистр по начислению ЕСН,Бухгалтерская справка.

Налоговая декларация 68 Единый налог 51 Налог перечислен в бюджет 11.239 руб. Платежное поручение УСН по схеме «доходы минус расходы 15%» ООО «Флагман» работает на УСН по схеме «доходы минус расходы». Это значит, что «Флагман» ежегодно оплачивает единый налог из расчета 15% от суммы чистого дохода (выручка минус документально подтвержденные расходы).

Результаты деятельности «Флагмана» в 2016 году выглядят так:

- Выручка от реализации канцелярских принадлежностей – 341.880 руб.;

- Расходы на аренду помещения под магазин – 41.310 руб.;

- Закупка товаров и материалов – 104.620 руб.

Затраты на аренду подтверждены договором и актами выполненных работ (ежемесячно), закупка товаров и расходных материалов – накладными и квитанциями. При определении показателя чистого дохода за год бухгалтер «Флагмана» сделал следующий расчет: 341.880 руб. – 43.310 руб. – 104.620 руб.

Счета-фактуры 91-2 68 Доначислен НДС от продаж по ценам, отклоняющимся от рыночных более, чем на 20%в соответствии со ст.40 НК РФ. Счета-фактуры 76 68 Удержан НДС с доходов иностранных юридических лиц, не состоящих на учете в налоговых органах РФ, от продажи товаров (выполнения работ, оказания услуг) на территории РФ. Счета-фактуры 19 76 Принят к учету НДС, уплаченный с доходов иностранных юридических лиц по приобретенным у них товарам (работам, услугам).

Счета-фактуры 68 52 Перечислен НДС с доходов иностранных юридических лиц. Выписка банка по валютному счету 68 19 Предъявлен к возмещению из бюджета НДС, уплаченный с доходов иностранных юридических лиц по приобретенным товарам (работам, услугам). Счета-фактуры 91-2 68 Начислен НДС с превышения сумм, полученных от должника по договору переуступки права требования, над суммами, уплаченными при приобретении права требования.

Внимание

Учет убытков прошлых лет Отдельное внимание стоит уделить ситуации, когда Ваша фирма использует УСН «Доходы минус расходы» и в течение нескольких лет получает убытки. Даже в случае, когда организация сработала в убыток, единый налог все же придется оплатить, но в минимальном размере. Этот показатель составляет 1% от полученных доходов.

- В 2015 году доходы «Фаворита» составили 143.720 руб., расходы – 187.330 руб. Получен убыток 43.610 руб. (187.330 руб. – 143.720 руб.), в связи с чем начислен налог 143.720 руб.

* 1% = 14.372 руб. (минимальный показатель).

Сам счет 68 может быть поделен на субсчета:

- 1 – налог по итогам 12 месяцев;

- 2 – авансовые платежи;

- 3 – НДФЛ и прочие налоги и сборы.

В программе 1С расчет налога имеет свои особенности:

- КУДиР формируется в меню «Отчеты».

- Декларация заполняется в соответствующей вкладке «Отчеты», раздел «Налоговая отчетность». В отчетности происходит автоматический расчет суммы налога в соответствии с тем, какую схему использует предприятие на УСН – «доходы» или «доходы за минусом расходов».

- Начисление налога надо сделать в ручном режиме в меню «Операции», раздел «Операции, введенные вручную».

- Проводки: начисление Д 99.01.1, К 68.12.

Программа 1С версий 8.2 и 8.3 требует, чтобы в пункте «Учетная политика» обязательно была указана схема начисления налогов по УСН по проводкам. Если он взимается с дохода, удерживается 6%.

Счета-фактуры 90-2 19, 41 Начислен акциз по передаче нефтепродуктов, лицам, не имеющим свидетельства. Счета-фактуры 68 19 Предъявлены к вычету акцизы при передаче нефтепродуктам лицам, не имеющим свидетельство. Счета-фактуры 41, 43 68 Начислены акцизы при принятии к учету самостоятельно произведенных или полученных в счет оплаты услуг по их производству нефтепродуктов организацией, не имеющей свидетельства.

Счета-фактуры 62 68 Начислены акцизы с авансовых платежей, полученных в счет предстоящей отгрузки продукции (товаров), датой реализации которой в целях исчисления акцизов является дата оплаты. Счета-фактуры 68 62 Зачтена сумма акциза с авансового платежа при отгрузке продукции (товаров). Счета-фактуры 90-4 68 Начислены акцизы при продаже подакцизных товаров.

Что же делать, если ИП зарегистрировано не в начале года (1 января), а в середине (например 28 мая)? Как рассчитать сумма взноса в таком случае? Рассмотрим пример: ИП Федорчук Г.Д. получил свидетельство о регистрации 28.05.2016. Федорчук не имеет наемных работников. Допустим, что МРОТ в данном периоде был равен 6.204 руб.

Сумма страховых взносов для ИП Федорчук будет рассчитана исходя из фиксированных показателей (ПФ - 19.356,48 руб., ОМС – 3.796,85 руб.) и с учетом фактического периода ведения деятельности (с 28.05.2016 по 31.12.2016). Для определения суммы, которую Федорчук должен уплатить в страховые фонды, нужно выяснить, сколько полных месяцев ИП вел свою деятельность: с июня по декабрь – 7 месяцев. Тогда расчет суммы страховых взносов, которые Федорчук оплатит по итогам 2016, будет выглядеть так:

- Оплата пенсионных взносов

19.356,48 руб. / 12 мес. *7 мес.

Этот документ должен иметь возможность проверки, ведь книга заполняется на основании механизма 1С, без использования стандартных бухгалтерских проводок. Налоговая декларация по УСН заполняется в разделе Регламентированные отчеты – Налоговая отчетность. В декларации прописываются доходы или доходы вместе с расходами, в зависимости от типа налогообложения.

Операции, которая бы самостоятельно выполнила подсчет налога, в программе 1С нет. Все налоги придется считать вручную. Операция начисления налога УСН осуществляется через проводку Дебет 99.01.1, которая отражает основные налоги, и Кредит 68.12, где указывается единый налог. Использование УСН поможет избавиться от большого количества оформляемых документов и избавит вашего бухгалтера от лишней работы.

Бухгалтерские проводки по налогам и сборам

Проводки по субсчёту 68.02 «НДС» В ООО «Лето» по итогам 2-го квартала (основная деятельность):

- начислен НДС в размере 78 958 руб.;

- Восстановлен НДС, принятый к вычету (аванс) в предыдущем квартале в размере 36 695 руб.;

- НДС от продажи ОС составил 7 959 руб.

Бухгалтер ООО «Лето» начисление НДС отразил следующими проводками: Счёт Дт Счёт Кт Сумма проводки, руб. Описание проводки Документ-основание 90.03 68.02 78 958 Начислен НДС (реализация) Бухгалтерская справка 76 аванс 68.02 36 695 НДС восстановлен Книга продаж 91.02 68.02 7 959 Начислен НДС (ОС) Акт о приёмке-передаче 68.02 51 123 612 Налог перечислен в бюджет Платёжное поручение Пример 3.

Счета-фактуры 90-3 68 Начислен НДС от продаж продукции, товаров (выполнения работ, оказания услуг) (учет для целей налогообложения «по отгрузке»). Счета-фактуры 91-2 76 Начислен НДС при продаже:- основных средств,- нематериальных активов,- материально-производственным запасам,- объектов незавершенного строительства (учет для целей налогообложения «по оплате»).

Счета-фактуры 91-2 68 Начислен НДС при продаже:- основных средств,- нематериальных активов,- материально-производственным запасам,- объектов незавершенного строительства (учет для целей налогообложения «по отгрузке»). Счета-фактуры 90–3, 91-2 76 Начислен НДС по причитающимся к получению доходам от сдачи имущества в аренду (учет для целей налогообложения «по оплате»).

Счета-фактуры 90–3, 91-2 68 Начислен НДС по причитающимся к получению доходам от сдачи имущества в аренду (учет для целей налогообложения «по отгрузке»).

Счет 68 «Расчеты по налогам и сборам» (активно-пассивный)предназначен для обобщения информации о расчетах с бюджетом по налогам и сборам, уплачиваемым непосредственно организацией, и налогам с персонала этой организации.

Порядок исчисления и уплаты налогов и сборов регулируется законодательными и другими нормативными актами.

Д 20, 23, 25, 26, 29, 44 К 68.

Налоги и сборы - это основной источник поступления денежных средств в государственный бюджет.

1. Расходов на производство (расходов на продажу).

В Письме ФНС от 29.04.2016 г. N БС-4-11/7893 «О налогообложении доходов физических лиц» сделан вывод, что удержание у налогоплательщика исчисленной по окончании месяца суммы налога производится налоговым агентом из доходов при их выплате по завершению месяца, в котором были получены доходы, учитываемые при определении налоговой базы нарастающим итогом, то есть в последний день месяца или в следующем месяце.

Это не покажет в бухучете сумму реальных налоговых обязательств организации. Лишь соблюдая требования ПБУ 18/02 и отражая возникающие разницы, можно определить в бухучете реальную сумму налога.)

Дт 99-Налог на прибыль Кт 68-Налог на прибыль СУММА НАЛОГА НА ПРИБЫЛЬ

Дт 99-Налог на доходы Кт 68-Единый налог УСН СУММА ЕДИНОГО НАЛОГА

Организации, выбравшие в качестве системы налогообложения основную или упрощенную вправе, как известно, по отдельным видам своей деятельности могут использовать дополнительно ЕНВД, с раздельным учетом.

Дт 99-Налог на доходы Кт 68-ЕНВД СУММА ЕНВД

Как уже отмечалось, организация-микропредприятие может сформировать Отчет о финансовых результатах по упрощенной форме (при условии, что предусмотрена такая возможность учетной политикой организации).

Бланк упрощенной формы бухгалтерского Отчета о финансовых результатх утвержден приложением № 5 к приказу министерства финансов РФ № 66н.

В этой форме, в отличие от типовой, все показатели укрупнены.

Налог на прибыль или Единый налог УСНО, а также ЕНВД (при наличии) мы вписываем в значение показателя по строке 2410 «Налоги на прибыль (доходы)».

➨ Проверяем взаимосвязь показателей: суммы налога на прибыль или единого налога УСНО, а также суммы ЕНВД (при наличии) должны совпадать с суммами, задекларированными нами соответственно в налоговой декларации по налогу на прибыль или налоговой декларации по единому налогу, уплачиваемому в связи с применением УСНО, а также с суммами ЕНВД, задекларированными в течение календарного года (при наличии).

✿ Для отражения других налогов (налог на имущество, транспортный налог, земельный налог) специальной строки в упрощенной форме бухгалтерского Отчета о финансовых результатах нет.

Суммы этих налогов могут отражаться в составе общей суммы по строке 2120 «Расходы по обычным видам деятельности» или даже по строке 2350 «Прочие расходы» в зависимости от основной или вспомогательной роли используемых в предпринимательской деятельности организации соответствующих объектов налогообложения (невижимость, в том числе земельные участки, транспортные средства).

✿ Суммы НДФЛ, удержанные организацией в течение календарного года с выплат физическим лицам по трудовым и гражданско-правовым договорами, а также начисленные страховые взносы отдельно в бухгалтерском Отчете о финансовых результатах не указываются, но тем не менее эти суммы являются составляющими частями сумм, указываемых по строке 2120 «Расходы по обычным видам деятельности».

Другими словами, суммы НДФЛ входят в те выплаты, из которых он был удержан. А страховые взносы показываются вместе с тем доходом, на который их начислили. Например, с зарплаты работников.

✿ Пени и штрафы по налогам и взносам показываются в общей сумме по строке 2350 «Прочие расходы» упрощенной формы бухгалтерского Отчета о финансовых результатах или в поле строки 2410 «Налоги на прибыль (доходы)».

(По строке 2350 «Прочие расходы» также отражаются неустойки и санкции по договорным обязательствам, но вот налоговыми затратами они, конечно, не являются.)

Что нужно знать про единый налог?

Только уяснив особенности налогообложения УСН, можно определить выгоды и разобраться, насколько удобно будет использовать данную систему.

Для грамотного подхода, бухгалтер обязан ориентироваться в основных нормативных актах, которые регулируют ведение бухучета.

Основные понятия

Компании имеют право применять УСН в соответствии с правилами, описанными в гл. 26.2 НК. В чем суть такого режима налогообложения?

Это специальная добровольная система, при которой упрощается налоговое и бухгалтерское ведение учета, а также сдача отчетности.

Многие налоги заменяются единым, который можно рассчитать по итогам налогового периода, основываясь на результат хоздеятельности.

Так, организации и ИП не должны исчислять:

- Налог на имущество.

- На прибыль.

- НДС (кроме отдельных случаев).

- НДФЛ (если компания не выступает налоговым агентом).

Обязательства исчислять сумму к уплате остаются в отношении транспортного, земельного, водного налога и взносов в ПФР и ФСС.

Какова его роль

Все предприятия должны вести два вида учета – налоговый и бухгалтерский. Но организации на УСН при этом руководствуются отдельными нормативными актами, согласно которым процедура намного упрощается.

К примеру, бухгалтерский учет компании на упрощенке не должны вести вовсе, если опираться на положения ст. 4 Закона № 129-ФЗ, утвержденного 21.11.1996 года.

Есть несколько исключений: фирмы обязуются вести учет ОС и нематериальных активов, и составлять первичную документацию.

Согласно другому акту (Письму от 17.01.08 № 03-04-06-01/6, а также принятому 11.03.04 № 04-02-05/3/19), компаниям на упрощенном спецрежиме нужно вести полный учет.

Такие требования касаются только тех организаций, что начисляют дивиденды по истечению налогового периода.

Какое значение бухучета? К примеру, если фирма имеет прибыль и должна с нее перечислить дивиденды, необходимо будет восстановить бухгалтерский учет и подготовить отчетность.

Если утрачивается право на применение УСН (сумма ОС и нематериальных активов превышает 100 000 000), предприятие также должно определять остаточную стоимость активов внеоборотного типа согласно нормативным актам о ведении бухучета.

А значит, целью бухучета является подтверждение права на использование УСН. Обязательства ведения бухгалтерского учета появляются и при совмещении двух режимов – УСН и ЕНВД.

Акционерное общество должно вести бухучет и подавать финансовые отчеты в независимости от системы налогообложения (ст. 88 Закона от 26.12.95 года № 208-ФЗ).

Согласно законодательству, освобождение от ведения учета не дает права не сдавать бухгалтерскую отчетность. А при отсутствии бухучета это сделать достаточно трудно.

Нормативные акты

Какие законы бухучета при УСН действительны? Законодательные акты, которые являются базой бухгалтерского учета:

- Закон № 402-ФЗ, утвержденный 6 декабря 2011 года, где оговариваются правила ведения бухучета, права и обязательства и ответственности граждан и компаний.

- Налоговый кодекс России.

- Приказ Министерства финансов № 66н, утвержденный 2 июля 2010 года, где описаны особенности составления отчетов малыми субъектами предпринимательства.

- Положение о порядке ведения бухгалтерского учета и отчетов в России, что принято Минфином 29 июля 1998 года № 34н.

- ПБУ 1/2008 об учетной политике предприятия от 6 октября 2008 года № 106н в редакции № 164н от 18 декабря 2012 года.

- ПБУ 4/99 об бухотчетности предприятийот 6 июля 1999 года № 43н, в который вносились изменения от 8 ноября 2010 года (№ 142н).

- ПБУ 9/99 о прибыли предприятияот 6 мая 1999 года № 32н, что был изменен 8 ноября 2010 года № 144н.

- ПБУ 10/99 по затратам компании от 6 мая 1999 года № 33н (с установленными правками от 27 ноября 2006 года № 156н).

- Приказ Минфина от 21 декабря 1998 года № 64н, где оговорены рекомендации по организационным процессам бухучета (описаны планы счетов, особенности проведения инвентаризации, документооборот, форма бухучета и т. д.).

- Приказ Министерства финансов и МНС от 13 августа 2002 года № 86н/БГ-3-04/430.

- О плане счетов говорится в Инструкции, что была утверждена Приказом Минфина от 31.10.00 № 94н.

- ПБУ 6/01 о порядке ведения учета ОС, согласно Приказу Минфина от 30.03.01 года № 26н и от 13.10.03 № 91н.

- При ведении учета активов нематериального характера ориентируются на ПБУ 14/2007 (Приказ Минфина № 153н, что был принят 27.12.07 года).

Предприниматели, применяющие «упрощенку», вместо трех основных налогов (на прибыль, имущественного и с добавленной стоимости) уплачивают один (далее - ЕН):

- либо 6% от совокупных доходов за 12 месяцев;

- либо 15% от разницы доходов и расходов, но не менее 1% от совокупного дохода.

в течение двух лет подряд устанавливается нулевой (0%) тариф по единому налогу, если данное ИП выполняет следующие требования:

- 70% доходов от хоз.деятельности, относятся к доходам в одной из обозначенных выше сфер;

- ИП соответствует требованиям регионального закона в части среднесписочной численности работников и величины, полученного совокупного дохода.

Для целей налогообложения все поступающие и расходуемые средства от предпринимательской или иной деятельности юр.лица или ИП должны отражаться в КУДиР. Далее на базе сформированной КУДиР, с начала года и до окончания соответствующего платежного периода вычисляется либо сумма доходов, либо разница доходов и расходов.

Процент взимаемый при схеме обложения «доходы» неизменен. А вот для юр.лиц и ИП, которые определили в качестве основы схему «доходы - расходы», законами регионов может быть установлена пониженный тариф.

Также с 01.01.15г. для ИП, которые осуществляют хозяйственную деятельность в сферах:

- образование,

- наука,

- производство,

Для целей налогообложения все поступающие и расходуемые средства от предпринимательской или иной деятельности юр.лица или ИП должны отражаться в КУДиР. Далее на базе сформированной КУДиР, с начала года и до окончания соответствующего платежного периода вычисляется либо сумма доходов, либо разница доходов и расходов.

Авансовыми периодами по ЕН на УСН признаются 3,6 и 9 месяцев, налоговым же периодом считается один календарный год. Соответственно, начислять и уплачивать единый налог нужно четырежды в год - по завершении каждого квартала и в течение 3 месяцев по окончании налогового периода. Перечисление налога за весь период производится одновременно с подачей декларации по налогу, в которой отражаются суммы уже произведенных платежей и оставшаяся сумма долга.

Помните, что с 01.01.2013 года все предприниматели на УСН, обязаны вести не только КУДиР, но и организовать полноценный бухучет, а также формировать бухгалтерскую и налоговую отчетность. Соответственно, ваша задача, как плательщика, не только рассчитать и перечислить налог в бюджет, но еще и правильно его начислить и списать с помощью проводок в учете.

Процент взимаемый при схеме обложения «доходы» неизменен. А вот для юр.лиц и ИП, которые определили в качестве основы схему «доходы — расходы», законами регионов может быть установлена пониженный тариф.

Авансовыми периодами по ЕН на УСН признаются 3,6 и 9 месяцев, налоговым же периодом считается один календарный год. Соответственно, начислять и уплачивать единый налог нужно четырежды в год — по завершении каждого квартала и в течение 3 месяцев по окончании налогового периода. Перечисление налога за весь период производится одновременно с подачей декларации по налогу, в которой отражаются суммы уже произведенных платежей и оставшаяся сумма долга.

Бухгалтерские проводки по учету НДС налога на добавленную стоимость

Финансовых результатов деятельности организации. Например, налог на имущество предприятий, водный налог, госпошлина при рассмотрении дела в суде.

В учете производится запись: Д 91 К 68.

Примечание: налог на имущество предприятий может отражаться в учете либо на счетах учета затрат, либо на счете 91.

Налог на прибыль организаций, причитающийся к уплате в бюджет, отражается в бухгалтерском учете записью: Д 99 К 68.

Аналитический учет ведется по видам налогов.

Специфика бухгалтерского учета

Какие особенности ведения бухучета на УСН? Если ли отличия процесса при объекте «Доходы» и «Доходы, уменьшенные на расходы»?

В независимости от объекта, который используется компанией на УСН, порядок ведения учета прибыли является единым.

В соответствии со статьей 346.15 Налогового кодекса, в состав прибыли включают:

- выручку от реализации продукции или услуг;

- доход, что является внереализационным.

Доходы признают, используя кассовый метод в розничной торговле в соответствии со ст. 346.17 п. 1 НК. Поступления средств бухгалтер должен отражать в КУДиР.

Не нужно учитывать ту прибыль, что оговорена в ст. 251 НК, а также дивиденды, если они облагаются налогом согласно положениям ст. 214 и 275 НК.

Суммы внереализационных доходов являются своего рода штрафной санкцией. Отражение такой прибыли необходимо при зачислении сумм на расчетные счета или при поступлении в кассу.

Не учитывается такая прибыль:

- деньги и стоимость имущественных объектов, что получены как задаток или залог;

- взнос в уставной капитал;

- стоимость имущественного объекта, что был получен согласно посредническим договорам для реализации;

- заемные финансы.

Если компания перешла с объекта «Доходы» на «Доходы минус расходы», затраты, которые были при применении старого объекта, учитывать нельзя, точно так же, как и разницу сумм при ее выражении в условных единицах.

Компании с таким видом УСН имеют возможность платить налоги по ставке, что устанавливалась субъектом РФ (ст. 346.20 п. 2 НК).

Если организация желает воспользоваться такими правами, то нужно это зафиксировать в учетной политике. Необходимо вести учет материальных затрат.

Для этого стоит остановить выбор на методе оценивания покупной продукции (пункт 2 ст. 346.16, пункт 8 ст. 254 НК).

- по цене единицы запаса;

- по средней цене;

- по цене первой покупки (ФИФО).

Такие же методы применимы для продукции, что покупалась в целях перепродажи (подпункт 2 пункта 2 ст. 346.17 НК).

Упрощенцы могут уменьшить базу налога на убытки, включить разницу минимального налога и налога, что исчислялся по общим правилам, в затраты следующего отчетного года. Решение также отражают в учетной политике.

Затраты группируются в соответствии со ст. 5 Положения о составе расходов на изготовление и продажу товара или услуг, что включаются в себестоимость продукции, и в правилах формирований финансового результата:

- расходы на материальные нужды;

- на оплату зарплаты;

- на соцнужды;

- на амортизацию ОС;

- на иные расходы.